香港作为国际金融中心,一直以来是境内外各类资产管理公司及其他金融机构的重要驻地。在美元基金市场,香港机构主要扮演着投资顾问的角色,却鲜有在香港直接设立基金主体。由于历史原因、法律体系和税务制度等诸多因素,香港本土的基金设立业务一直被美国特拉华州、开曼群岛等地甩在身后。因此,香港政府近年来一直在致力于加强顶层设计,改善基金行业的法律、税务和监管生态,以吸引更多基金架构在香港落地。

继2018年7月正式推出开放式基金型公司(Open-ended Fund Companies,OFC)结构、2019年4月实施《2019年税务(豁免基金缴付利得税)(修订)条例》(“《豁免条例》”)之后,进入2019年8月,香港基金行业又迎来两大重要突破:

时隔一年,第一家OFC

于2019年8月23向香港证监会(SFC)完成了登记,标志着香港第一家OFC正式落地。

除了OFC的诞生,香港政府正在酝酿基金大家庭的新成员——适合私募股权基金的有限合伙基金(LPF)结构。

本文将就OFC结构、最新的LPF提议以及香港基金税务考量作简要介绍,供读者卓参。

OFC结构概览

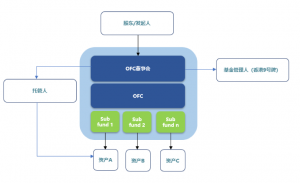

OFC(开放式基金型公司)从其名称中已体现了其核心用途及组织形式,即这是一种主要适用于二级市场投资、方便投资者不时申购和赎回的开放式基金结构,可向投资者以公开或非公开形式募集(但二者受监管的程度不同),且必须由香港9号牌(资产管理)公司担任基金管理人。

OFC可以是一个单体基金,也可以是伞形基金结构,后者可视需求发行多个子基金(sub-fund),分别投资于不同资产,并具有债务隔离效应(与开曼群岛独立资产组合公司(SPC)类似)。

OFC的基本结构如下:

有关LPF的提议

现行体制下,可在香港设立的基金形式主要有两种:单位信托和OFC。两者均主要适用于零售基金或对冲基金。针对私募股权基金通常采用的有限合伙形式,香港现有的《有限合伙条例》(Limited Partnerships Ordinance)早已是一个世纪以前的产物,完全无法满足私募基金行业的发展需求。本次香港政府对LPF结构的立法打算采用“另起炉灶”的方式,而非在现有《有限合伙条例》基础上进行修补。2019年7月,一个由香港金融管理局、SFC、香港财经事务及库务局和税务局成员组成的特别行动小组就LPF作了若干提议,并向各类机构寻求反馈意见。请注意,提议非正式颁布的法律规则,而仅为行动小组就LPF立法提出的若干建议,我们将主要内容列示如下,谨供业内人士卓参:

(1)基本组织结构

与我们熟知的有限合伙企业无异,LPF至少由一位普通合伙人(GP)和一位有限合伙人(LP)组成,LPF本身不具有独立法人地位。GP负责LPF的日常管理和投资决策,对LPF债务承担无限连带责任;而LP参与经济利益分配及其他允许的LPF事务(详见下方“LP安全港规则”),对合伙企业债务承担有限责任。其中,GP须是在香港成立的私人公司(private company),而LP可以是任何地方的自然人、公司、合伙企业或其他组织。

(2)组织文件

LPF成立和运作的核心组织文件为有限合伙协议(LPA),全体合伙人对LPA的约定事项享有自主权,包括但不限于投资范围和策略、LP入伙与退伙、基金份额转让、基金治理和决策机制、合伙人权利与义务以及重要经济安排(如出资、收益分配和回拨机制)等。

(3)注册要求

LPF的名称中须包含“Limited Partnership Fund”或中文“有限责任合伙基金”字样,LPF应有香港注册地址,并取得商业登记证(Business Registration Certificate)。

LPF的注册事务由香港公司注册处负责,且LPF的设立无需向SFC备案/登记。此外,LPF的注册申请须通过在港执业的律所或律师(solicitor)代表基金向注册处提交,而非通常的注册代理。

(4)SFC监管

通常情况下LPF不受SFC的监管,除非LPF的任何行为落入香港《证券及期货条例》(Securities and Futures Ordinance(Cap.571))(SFO)规定的范畴,且不适用SFO项下的任何豁免。

(5)LP安全港规则

LP参与特定事务时不会丧失其有限责任保护,包括但不限于:

(a)担任GP、LPF或被投企业的董事或其他职务(如适用);

(b)就LPF特定事项参与讨论、提供建议、批准或授权;

(c)召集、出席和参与合伙人会议;

(d)就LPF账册、估值、资产或其他事务进行检查或提供建议;以及

(e)参与特定事项的决策,包括但不限于:(i)LP或GP入伙、除名;(ii)LPF期限延长、终止;(iii)更换负责LPF日常管理者;及(iv)LPF对外承担债务或债务展期等。

(6)文件及记录保存

LPF的GP或管理公司应保存LPF的如下文件及记录:

(a)财务记录(包括审计报告);

(b)合伙人名册;

(c)对投资人的尽职调查材料;

(d)投资项目相关的文件和记录;

(e)实施全球税务信息交换所需的相关信息等。

(7)审计与托管要求

LPF的GP须为LPF指定审计师对LPF进行年度审计,并确保LPF资产有适当的托管安排。

香港基金税务考量

(1)利得税(profits tax)

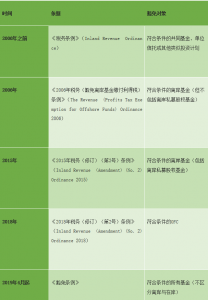

早在2006年,香港就推出了针对离岸基金(但不包括私募股权基金)的利得税豁免规则,并在2015年将豁免对象进一步扩大到离岸私募股权基金。而2019年4月1日生效的《豁免条例》将利得税豁免全面适用于离岸基金与在岸基金。有了《豁免条例》的铺路,LPF作为在岸基金,在利得税豁免方面也有明确依据可循。

下表简要梳理了香港在基金利得税豁免方面的发展历程:

(2)印花税(stamp duty)

根据香港《印花税条例》(Stamp Duty Ordinance(Cap. 117)),转让香港“证券”(stock)的文书须缴纳印花税。而关于LPF权益(interest)的定性预计将参照香港现有有限合伙企业权益的定性,即不属于《印花税条例》下的“证券”范畴,因此以LPF权益进行出资,或者就LPF权益进行转让或退伙的文书一般无需缴纳印花税。但是,如以非现金资产向LPF进行出资,或者LPF向有限合伙人转让资产,该等出资或转让涉及到香港“证券”或者不动产的,相关交易仍需缴纳印花税。

前景展望

OFC和LPF结构的新发展显示,香港政府在推进基金结构多样化上又迈出了重要的步伐。先行者有先行的好处,后发者有后发的优势。尽管香港LPF目前尚无成型的立法草案,但在结合全球主要基金设立地的立法及多年实践经验、香港基金行业各从业机构及行业协会的共同努力,以及香港本土化发展特点的基础上,我们期待LPF结构的推出可以为香港基金(尤其是私募股权基金)的落地提供重要的法律框架,同时也符合国家《粤港澳大湾区发展规划纲要》关于巩固和提升香港国际金融中心,强化全球离岸人民币业务枢纽地位、国际资产管理中心及风险管理中心功能的发展规划,我们也将持续关注LPF相关立法动态。

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn