普华永道近日发布的报告显示,2018 年上半年私募及创投(PE/VC)在科技、媒体及通信(TMT)行业的投资整体呈现数量较少、金额环比持平的基调。除去特例影响之外,TMT 行业投资总额占私募及创投全行业投总额比例仍维持在 50%的高位,龙头地位尚无可撼动。

报告显示,2018 年上半年,TMT 行业私募及创投投资达到 2,096 笔,环比减少 17%;上半年披露投资金额的 1,400 笔投资涉及总额 362.55 亿美元。大额融资方面,2018 年上半年过亿投资数量达到 56 笔,环比基本持平,投资总额略有增长,单笔过亿的平均投资金额超过了 4 亿美元。

普华永道中国 TMT 行业主管合伙人高建斌分析道:“2018 年上半年中国私募创投 TMT 行业在国家‘双创’战略持续扩大范围的引导下,配合各项产业政策深化布局,光电、集成电路与 IC 设计、数字内容和二次元经济领域都有资本涉足。具高成长性且退出前景看好的优质项目依旧独领风骚。另一方面,私募创投经过 2017 一整年的喧嚣欢腾后,迎来金融市场加强监管的拐点之年。在资金端收紧、证券市场持续走低的市场背景之下,可以看到投资人出手愈发谨慎。”

2018 年上半年 TMT 四大子行业受到总体环境影响,投资数量皆有下滑。其中,互联网及移动互联网行业、科技行业依然是比较活跃的子行业,上半年分别有 966 笔和872 笔投资,投 资金额均有上涨。娱乐传媒行业的热度自 2017 上半年达到高位后持续下降,2018 年上半年投资数量 238 笔。通信行业只有 20 笔投资,是上半年唯一没有单笔过亿投资的子行业。

从投资阶段分布来看,2018 年上半年对初创期公司的投资数量占 TMT 行业投资总量比例最高,为 54%,扩张期公司得到最多资金关注,投资总额占 TMT 行业投资总额为 42%。此外,上半年首轮投资数量占 TMT 行业总量比例与 2017 年下半年基本持平,首轮投资占总投资金额的比例仍维持在低点;其中,互联网及移动互联网仍是 TMT 行业投资热区,获得 47%的首轮资金押注,但投资总额环比下降 56%。

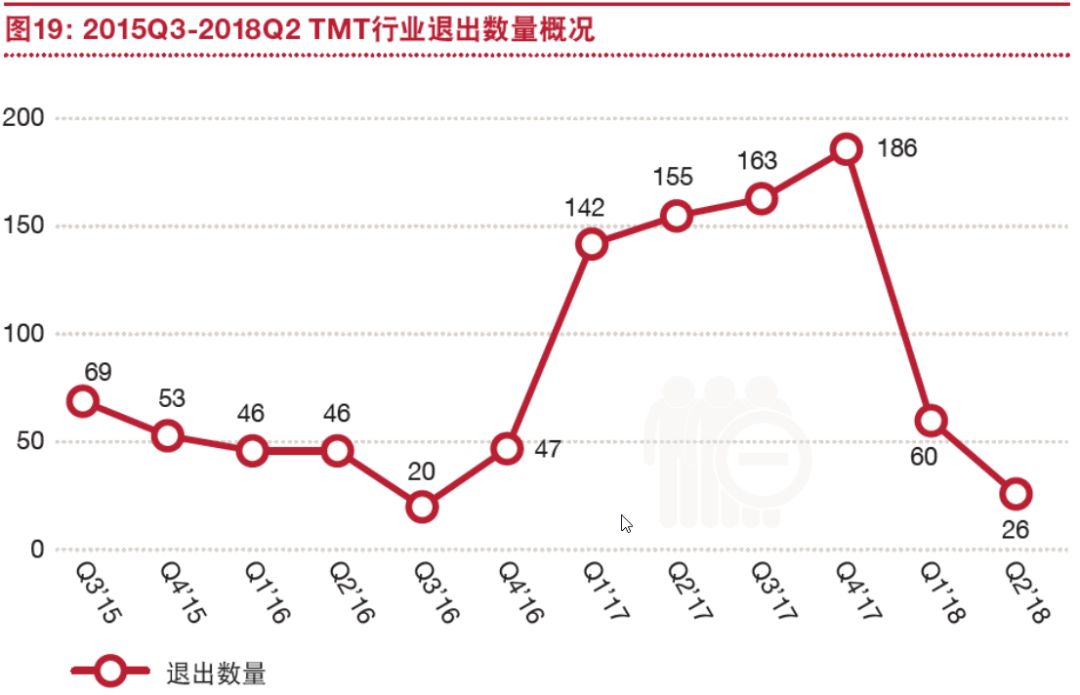

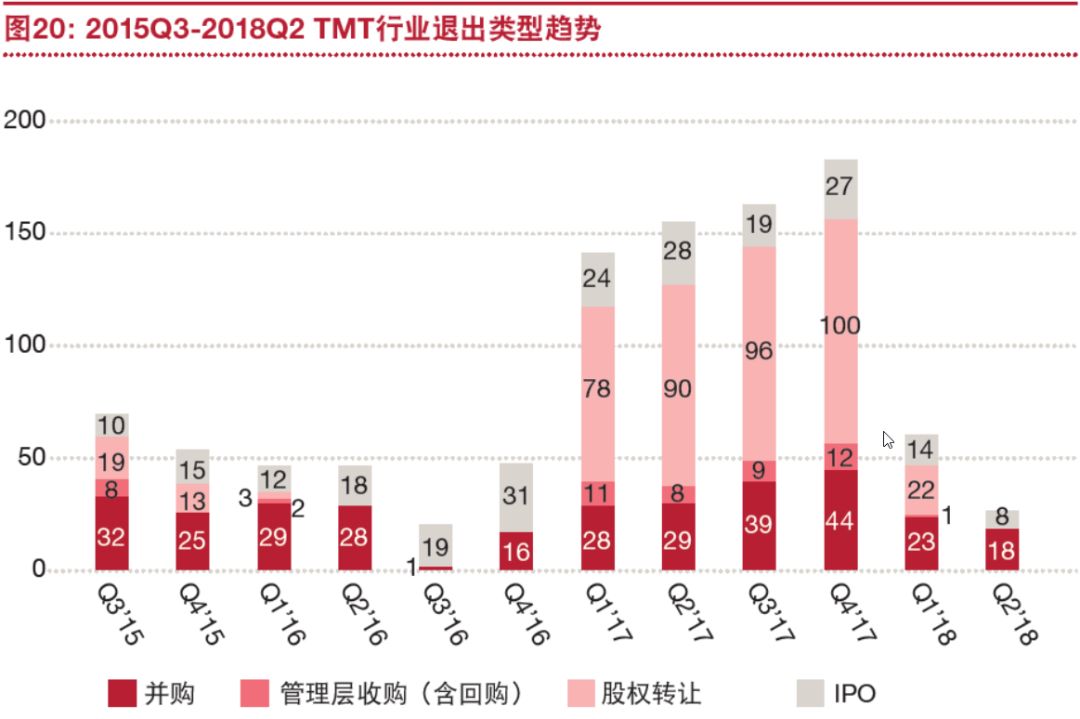

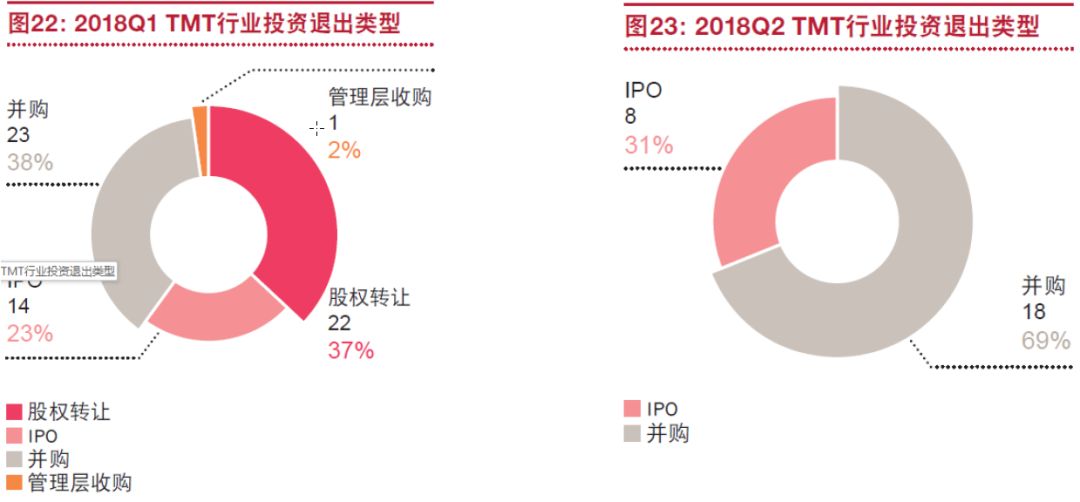

值得关注的是,继 2017 年私募创投退出高潮过后,2018 上半年退出数量明显回落。并购再次成为主要退出方式,占全部退出数量的 47%,股权转让与 IPO 次之,各占 26%。然而自去年年底开始 IPO 过会率一直在低位徘徊,在此背景下,未达门槛企业纷纷撤回材料或选择海外上市。同时,香港联交所发布新政成功吸引一部分独角兽赴港上市,使得港股成为 IPO 上市热点。

以下内容来自普华永道研究报告:

- 2018年上半年中国私募创投TMT行业在国家“双创”战略持续扩大范围的引导下,配合各项产业政策深化布局,具高成长性且退出前景看好的优质项目依旧独领风骚。另一方面,私募创投经过2017一整年的喧嚣欢 腾后,迎来金融市场加强监管的拐点之年,投资人出手愈发谨慎。

- TMT行业承续总体行业基调,2018年上半年投资总量为2,096起,涉及投资金额362.54亿美元,与2017年相比投资总量大幅下滑、投资总额持平,资金头部效应明显。

- 2018年上半年过亿投资数量有56起,与2017年下半年持平,投资总额略有增长,使得单笔过亿的平均投资金额超过4亿美元,达到2012年以来的历史第二高位。移动电商平台、互联网金融、光电及To B领域吸引最多资本进入,短视频等也有获得注资。

- 2018年上半年TMT行业初创期的投资数量占TMT行业投资总量比例最高,为54%,扩张期公司得到最多资金关注,投资总额占TMT行业投资总额为42%。这反映了投资人以小额投资多方探索布局新风口,但更青睐能在早期取得市场成果、有发展及退出前景的项目。

- TMT四大子行业受到总体环境影响, 2018年上半年投资数量皆有下滑。互联网及移动互联网行业进入流量红利增长的瓶颈期,转向细分领域突破;科技行业在政策支持及中美贸易摩擦影响下,投资金额略有增长;第五代移动通信、碎片化娱乐、数字内容及二次元经济也是投资人关注的重点。

- 受到上半年A股行情低迷及新股发行速度放缓的影响,2018年上半年退出数量明显下滑,并购再次成为主要退出方式,股权转让与IPO次之。上半年A股与港股近七成IPO跌破发行价,凸显二级市场对于企业估值存在与一级市场不同理解,这也使得私募创投投资人实现退出的压力持续上升。

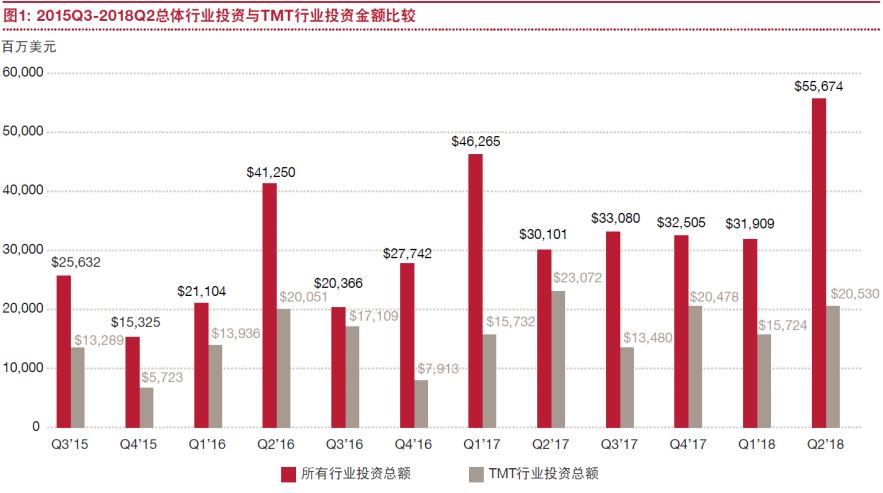

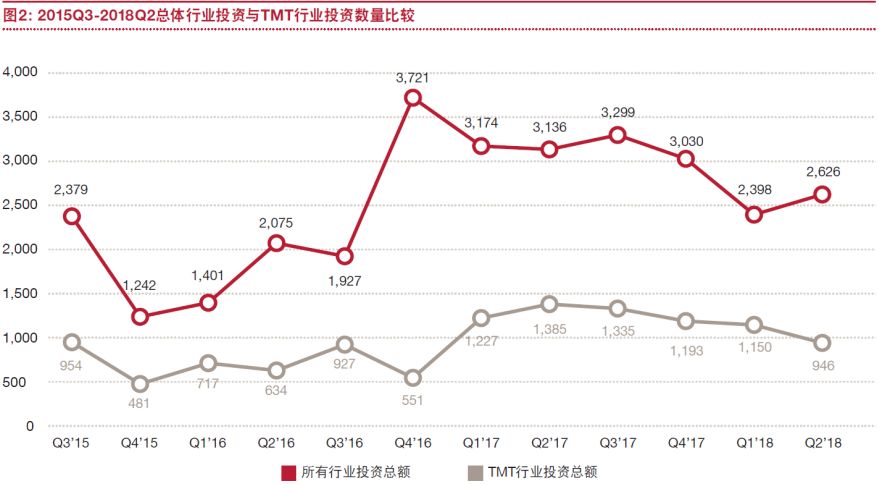

私募及创投总体行业投资情况

2018年一季度私募及创投投资总量 2,398 起 ,投资总额319 .09 亿美元;投资总量比2017年四季度减少21 % ,投资总额环比下降 2 % 。2018年二季度私募及创投投资总量 2 ,626 起 ,投资总额556 .74 亿美元;投资总量环比2018年一季度增加10 % ,投资总额环比上升74 % 。

普华永道观点:

经历了2017年的风口涌现、迭代与接连破灭 ,硕果仅存的成熟期独角兽成为2018上半年资本热情追捧的对象;上半年金融行业甚至创下140亿美元全球最高单笔私募融资金额的纪录 。

私募创投行业整体呈现投资数量低 、金额创新高的基调 。值得注意的是 ,除去个案影响之后,TMT行业投资总额占全行业比例仍维持在50%的高位 。

综合来看,在风口退烧 、风投行业优胜劣汰的过渡期 ,资金端和资产端共同休养生息是导致投资数量下降的主要因素;同时 ,发展成熟的优质项目备受资本青睐 、融资供不应求 ,是推升行业投资金额的动力来源。

2018年一季度 ,TMT行业投资 1 ,150 起 ,占私募及创投当季投资总量48 %;投资金额157 .24 亿 美 元 ,占私募及创投当季投资总额49 % 。 2018年二季度 ,TMT行业投资946起 ,占私募及创 投当季投资总量36 %;投资金额205.30 亿美元 ,占私募及创投当季投资总额37 % 。

普华永道观点:

2017 年TMT行业历经互联网金融 、新零售 、共享经济 、 P 2 P 、 O 2 O等风口的涌现与暴雷后 ,资金端与资产端在2018年上半年各自洗牌 、优胜劣汰 。

2018年一季 度TMT行业的投资总额自2017年四季度的高点自然回落,投资数量基本持平,整体量大金额小,显示在新技术尚未成熟 、下一个风口成型之前 ,资本维持谨慎 开放的基调 ,投资机构持续探索 、多方布局 。

到了二季度独角兽脱颖而出 ,投资数量小但金额明显攀升 。未来短期内,由于国家金融风险调控和股权基金相关征税规范的影响扩大 ,私募创投行业的投资数量预计将持续在低水平震荡 ,对风口行业的项目估值也可能会回归理性 。

TMT子行业投资概况

互联网及移动互联网:投资数量为子行业中最高,平均单笔投资金额近 2,300万美元。单笔过亿投资数量有28笔,金额 占TMT行业单笔过亿投资总额达64%;最高投资 金额达30亿美元,为一新兴移动电商平台。

科技:投资数量与金额仅次于互联网及移动互联网行业 ,平均单笔投资金额近1,300万美元。单笔过亿投资数量有21笔,电子、光电设备、IT服务和软 科技 件公司都受到资本高度青睐。

通信:2018年上半年通信行业投资持续走低,金额为过 去三年来最低。平均单笔投资金额约900万美元 ,环比下降95%。2018年上半年通信行业无单笔通信 过亿投资案例。

娱乐传媒:投资数量自2017上半年达到高位后持续下降,投 资总额自2017年下半年低位反弹,平均单笔投资 金额接近1,300万美元。单笔过亿投资7笔,影视 娱乐传媒 制作发行与户外媒体行业较受资本关注。

普华永道观点:

过去20年间,互联网及移动互联网行业在经济快速增长、消费升级的需求下 ,开启To C商业模式的黄金时代。多年激烈竞争后,To C领域面临流量红利成长的瓶颈期,转向细分领域突破,互联 网教育、跨境电商、二手车、海鲜干货 等领域都有多个项目获得融资。

另一方面,受到中美贸易摩擦持续升温的影响 ,同时配合国家供给侧改革,2018年上半年投资机构在科技行业持续布局,投资数量与金额的占比皆维持在高点。

在多重政策支持下,集成电路、半导体、IC设计 制造、第五代移动通信、机器人与智能 制造、云计算、大数据、人工智能等领域皆获得资本押注。碎片化娱乐、数字内容及二次元经济也是投资人关注的重点。

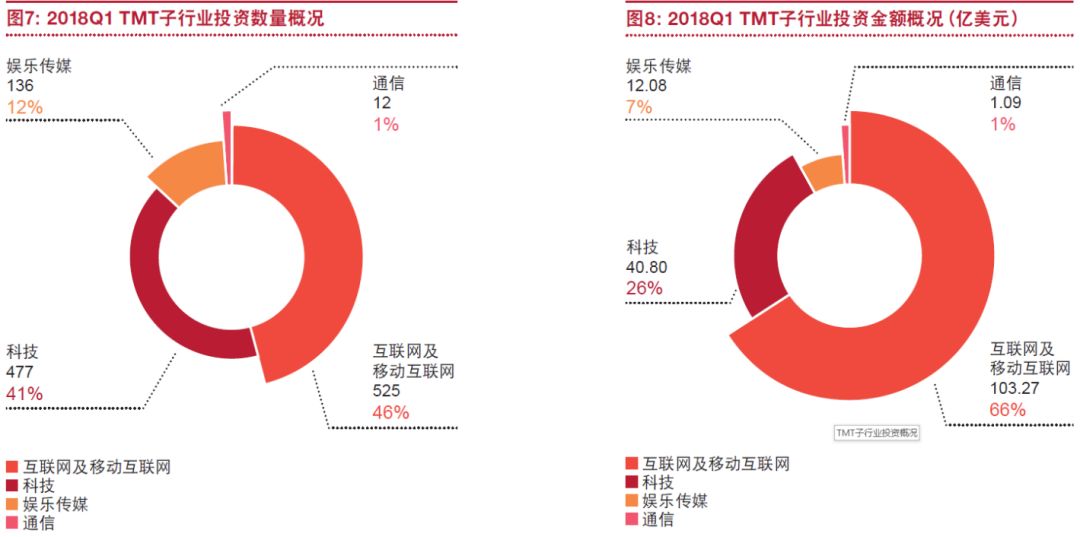

2018年一季度TMT子行业投资概况

投资数量占比依次为 互联网及移动互联网:525起,占46% 科技:477起,占41% 娱乐传媒:136起,占12% 通信:12起,占1%

投资金额占比依次为 互联网及移动互联网:103.27亿美元,占66% 科技:40.80亿美元,占26%娱乐传媒:12.08亿美元,占7% 通信:1.09亿美元,占1%

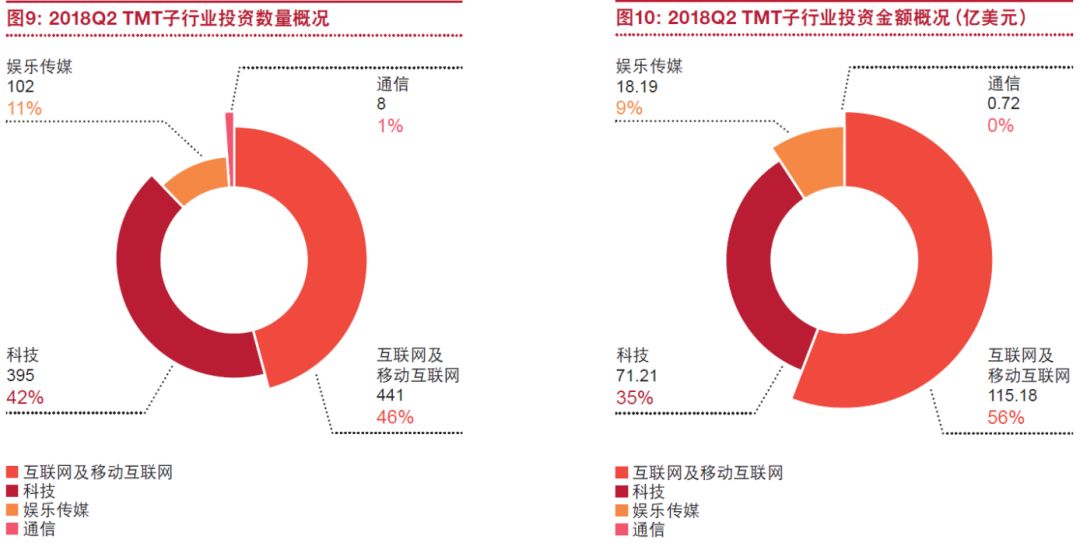

2018年二季度TMT子行业投资概况

投资数量占比依次为 互联网及移动互联网:441起,占46% 科技:395起,占42% 娱乐传媒:102起,占11% 通信:8起,占1%

投资金额占比依次为 互联网及移动互联网: 115.18亿美元,占56% 科技:71.21亿美元,占35%娱乐传媒:18.19亿美元,占9% 通信:0.72亿美元,占0%

TMT行业首轮与后续投资比较

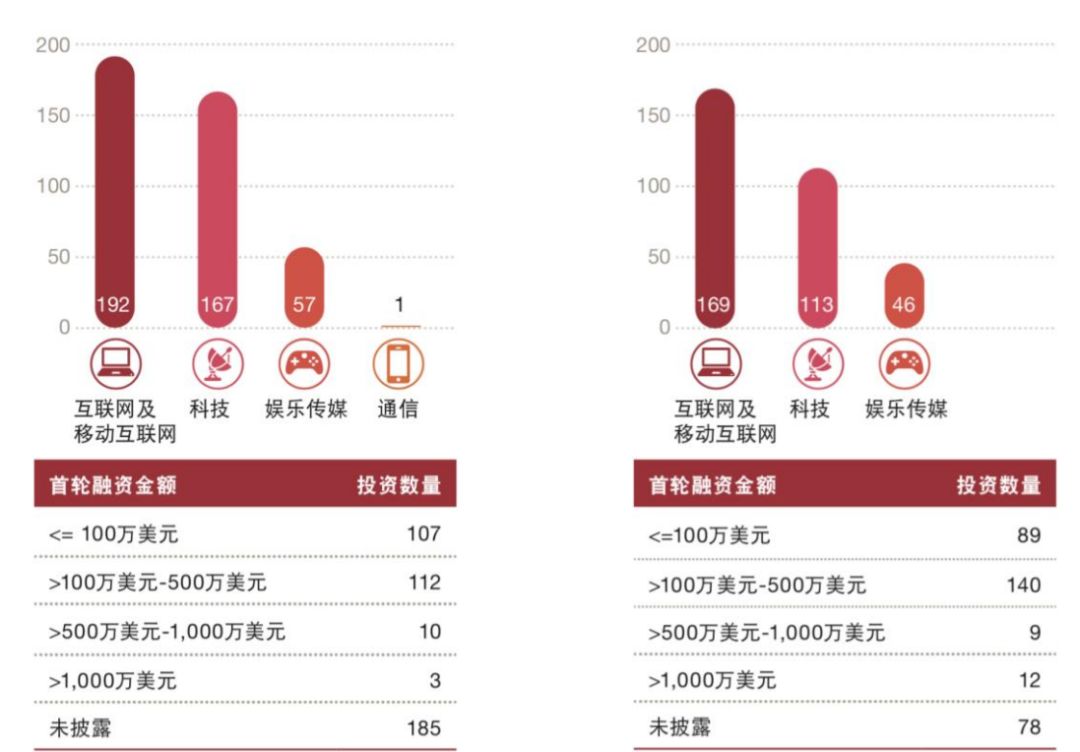

2018年一季度 TMT行业首轮融资企业417家,占当季披露轮数的TMT 行业投资总量的36%,环比上升3个百分点; 披露金额的232家公司首轮融资金额3.91亿美元,占 当季披露轮数的TMT行业投资总额的2%,占比较上季度 下降4个百分点。

2018年二季度 TMT行业首轮融资企业328家,占当季披露轮数的TMT 行业投资总量的35%,占比较上季度下降1个百分点; 披露金额的250家公司首轮融资金额为5.59亿美元,占 当季披露轮数的TMT行业投资总额的3%,环比上升1个百分点。

2018年一季度

互联网及移动互联网行业: 192家,融资1.57亿美元 科技行业:167家,融资1.83亿美元娱乐传媒行业:57家,融资0.50亿美元 通信行业:1家,融资0.01亿美元

2018年二季度

互联网及移动互联网行业: 169家,融资2.93亿美元 科技行业:113家,融资1.97亿美元娱乐传媒行业:46家,融资0.69亿美元

普华永道观点:

2018年上半年首轮投资数量占TMT行业总投 资数量比例与2017年下半年基本持平,首轮 投资占总投资金额的比例仍维持在低点;其 中,互联网及移动互联网仍是TMT行业投资热区,获得47%的首轮资金押注,但投资总额环比下降56%。

在中美贸易摩擦等外部背景下,政府于上半 年出台了《国务院关于深化“互联网+先进制 造业”发展工业互联网的指导意见》,同时启 动《国家集成电路产业投资基金》的二期募资。投资人在政策引导下,对相关领域如集成电路、机器人与智能制造、云计算、第五代移动通信、AR/VR、人工智能及软硬件产品等关注明显提高。

互联网新零售概念持续发酵,在生鲜、美妆 、服饰、建材等细分行业上开枝散叶;然而 ,由于分散程度提高,2018年上半年平均单笔融资金额仅125万美元,环比下降60%。 总体来看,私募创投投资人在谨慎观望、理性评估的基调下,配合政策方向,采取小额试水、分散布局的策略,持续探索TMT行业新风口。

TMT行业投资阶段分布

2016年以来初创期投资数量持续稳步攀升,2018上半年环比增加9%,总投资金 额环比剧增98%,双双创下历史新高。取得过亿投资金额的公司有15家,投资金额占初 创期投资总额比例达70%;最高单笔投资金额为19亿美元,投向一家互联网金融公司。

扩张期企业上半年投资数量持续下滑,环比下降6%,投资金额环比增加 74%,互联网及移动互联网平均单笔投资金额超过3千万美元,科技行业以高于2 千万美元排名第二。有27家公司在扩张阶段取得过亿融资,占扩张期投资总额比 例为64%。一家互联网移动电商平台获得最高单笔30亿美金的投资。

成熟期企业上半年投资数量自前一季度的高点骤跌80%,投资金额环比下降 28%。娱乐传媒行业以7,759万美元的平均单笔投资金额闪耀成熟期投资市场。7家公 司获得过亿投资,资金占成熟期投资总额比例为65%,主要为半导体、光电设备、IT服 务及传媒公司;单笔最高投资金额为5.2亿美元,投向一家影视制作及发行公司。

2018年上半年PIPE投资数量持续走低,环比下滑29%,投资金额突破过 去三年最低点,环比下降78%。娱乐传媒行业PIPE平均单笔投资金额近3,600 万美元为子行业中最高。PIPE阶段共有7家公司获得过亿投资,资金占PIPE投 资总额比例为47%;单笔最高投资金额为4.1亿美元,投向一家影游综合体公司 。

普华永道观点:

2018年上半年“双创”热情持续燃烧,私募创投重点关注初创期与扩张期公司,显示2017年投资热潮褪去后,投资人积极布局、寻找下一个风口。过亿投资金额在早期占比达65%以上,凸显优质项目稀缺导致资金高度聚集的现象。

值得注意的是,科技与互联网行业在投资人追捧下,可能存在估值过高问题;技术变革与创新不足也可能导致科技与互联网行业后期缺乏大额融资。

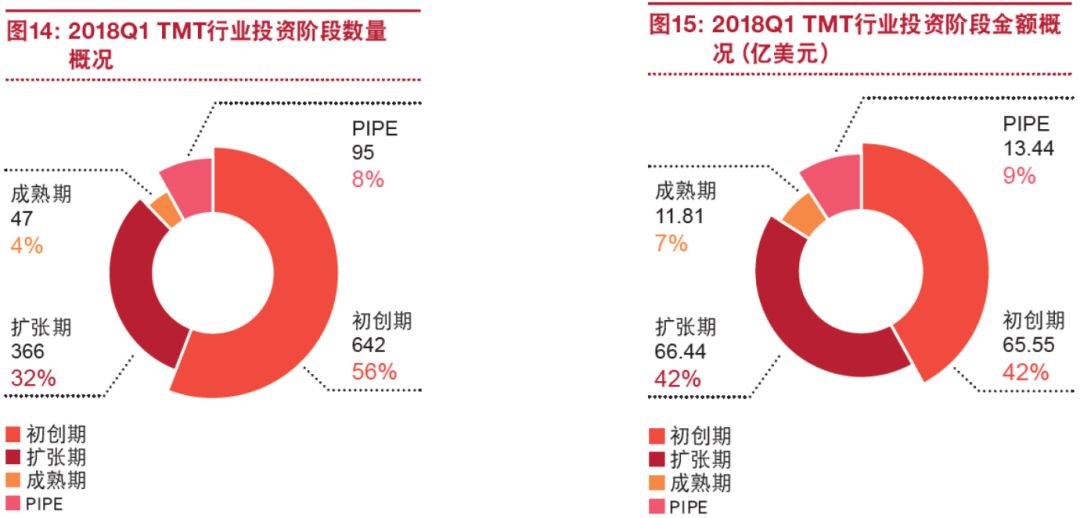

2018年一季度TMT行业投资阶段分布

披露投资阶段的投资数量分别为 初创期:642起,占56% 扩张期:366起,占32% 成熟期:47起,占4% PIPE:95起,占8%

披露投资阶段的投资金额分别为 初创期:65.55亿美元,占42% 扩张期:66.44亿美元,占42%成熟期:11.81亿美元,占7% PIPE:13.44亿美元,占9%

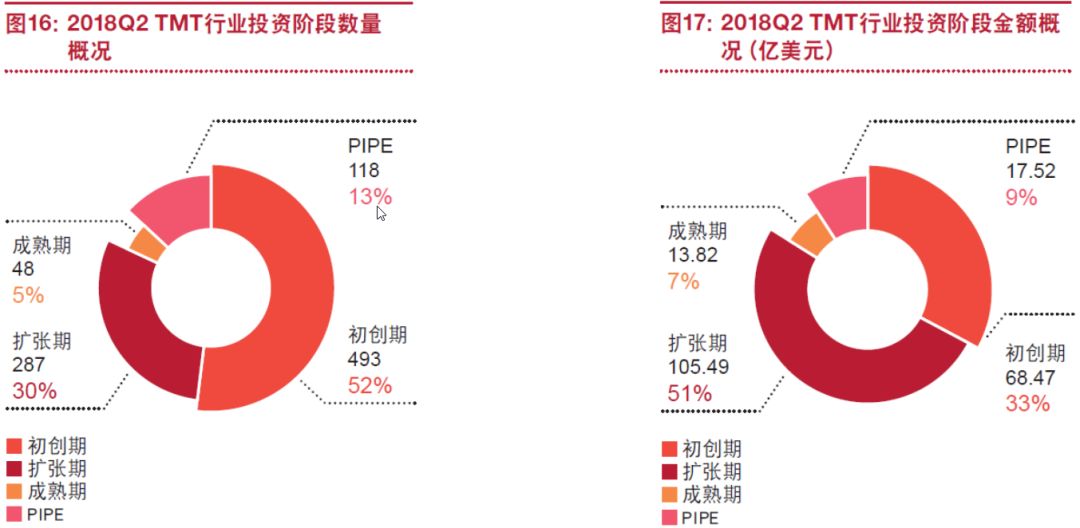

2018年二季度TMT行业投资阶段分布

披露投资阶段的投资数量分别为 初创期:493起,占52% 扩张期:287起,占30% 成熟期:48起,占5% PIPE:118起,占13%

披露投资阶段的投资金额分别为 初创期:68.47亿美元,占33% 扩张期:105.49亿美元,占51%成熟期:13.82亿美元,占7% PIPE:17.52亿美元,占9%

TMT行业投资区域分布

2018年一季度及二季度中,前五大 区域的投资总量为1,720起, 投资总额为286.54亿美元 ,分别占总量的82%和79%。 投资数量排名第一位是 北京,652起,上海位居第 二,391起,深圳248起,广东省(除深圳)232起,浙江省197起。 投资金额,北京以122.00 亿美元高居榜首,上海以 76.53亿美元位居第二。浙江省、 广东省(除深圳)及深圳依次排名第三、第四和第五,投资总额之和 为88.01亿美元。

普华永道观点:

2018年北京仍是TMT行业投资首选区域,投资总额占TMT 行业投资总额比例为34%,与2017年同期相比减少了16个百分点。其他区域在地方政府的天使投资引导资金和政策 性担保基金的助力下有逐渐赶上的趋势。

TMT行业投资退出季度分析

2018年一季度退出案例60起。 2018年二季度退出案例26起。2018年上半年较2017下半年环比减少75%。

普华永道观点:

2017年私募创投退出高潮过后,2018上半 年退出数量自然回落,并购再次成为主要退出方式,股权转让与IPO次之。然而自 去年年底开始的IPO过会率,一直在低位徘徊,在此背景下,未达门槛企业纷纷撤 回材料或选择海外上市。

同时,香港联交 所发布新政成功吸引一部分独角兽赴港上 市,使得港股成为IPO上市热点。另一方 面,上半年A股与港股近七成IPO跌破发 行价。二级市场投资人对新创企业经营模 式、获利能力、合规性与成长前景等各方 面的要求与早期投资人存在差异,使得私募创投投资人退出的压力持续上升。

TMT行业投资退出类型

2018年一季度 股权转让:22起,占37% IPO:14起,占23% 并购:23起,占38% 管理层收购:1起,占1%

2018年二季度 并购:18起,占69% IPO:8起,占31%

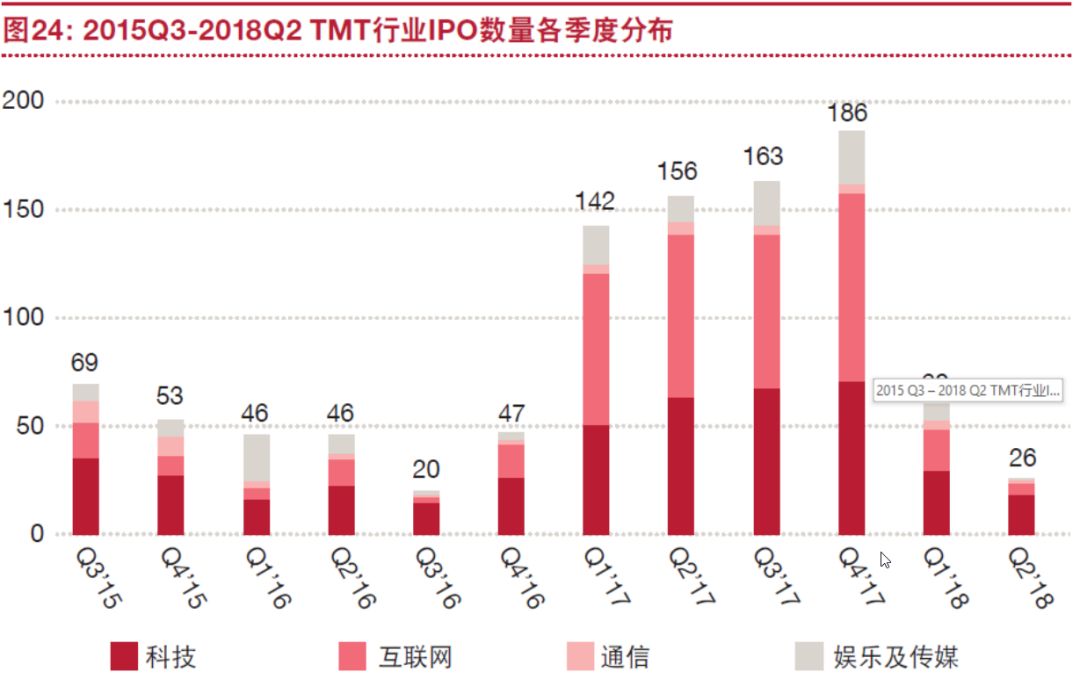

2015 Q3 – 2018 Q2 TMT行业IPO三大市场比较

国内上市仍为企业首选,但2018上半年IPO审核阶段从严,过会率仅49.2%,导致国内上市数量与去年同期相比下跌近 30个百分点。

2018上半年企业赴港赴美上市比例较去年同期高出33个百分点。4月底香港联交所发布新修订《主板上市规则》,推 出“同股不同权”及“第二上市制度”,成功吸引独角兽企业赴港上市,为全球最热门IPO市场。

TMT子行业投资退出

2018年上半年互联网及移动互联网行业退出数量环比下降85% ,股权转让与并购是主要退出方式。值得注意的是,股权转让 平均退出时间约4.5年,较IPO平均6.8年退出时间明显缩短。

2018年上半年科技行业退出数量环比下降66%,退出数量占TMT 行业退出总量比例达55%,相较2017 年下半年增加16个百分点。 55%的企业通过并购方式,平均约9年实现退出。

2018年上半年通信行业退出数量及占比皆落到低点,为6起及7%,较多集中在一季度以并购或 国内IPO方式退出,平均退出时间约12-15年。

2018上半年娱乐及传媒行业退出数量明显缩水,较2017年下半年环比减少80%。退出方式以 并购及股权转让为主,平均退出时间约10年。

2018年一季度 中国TMT行业退出案例数中科技:29起,占48% 互联网及移动互联网: 19起,占32% 娱乐传媒:8起,占13% 通信:4起,占7%

2018年二季度 中国TMT行业退出案例数中科技:18起,占69% 互联网及移动互联网: 5起,占19% 通信:2起,占8% 娱乐传媒:1起,占4%

投资趋势展望

由于国家金融风险调控和股权基金相关征税规范的影响扩大,私募创投行业的投资数量预计将持续在低水平震荡。在新技术尚未成熟、下一个风口成型之前,投资机构倾向维持谨慎开放的基调,持续探索、多方布局。

互联网及移动互联网行业历经多年激烈竞争后,To C领域面临流量红利成长的瓶颈期,转向细分领域结合“互联网+”概念寻求突破;具长期投资价值的To B领域也是未来投资人关注的重点方向。

科技行业短期受到中美贸易摩擦升温的催化,长期有国家推动供给侧改革的指导,加上多重政策支持,集成电路、半导体、IC设计制造、第五代移动通信、机器人与智能制 造、AR/VR、云计算、大数据、人工智能等领域都是未来投资热点。

随着科技、互联网及移动互联网行业发展,未来碎片化娱乐的多场景应用、相关数字内容开发与二次 元经济都有很大成长空间,影视制作发行与户外媒体也值得投资人持续关注。

受到国内金融监管趋严与上半年A股与港股近七成IPO跌破发行价影响,海外上市成为私募创投公司的 热门退出选项。未来,投资人需更多关注国内外资本市场动态,并维持多元退出管道畅通,以确保投资企业在各个发展阶段的估值与市场的理解一致。

文章来源:搜狐财经

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn