随着新经济快速发展以及多层次资本市场的逐步完善,私募股权投资基金一直处在“领跑”的阵营。

4月17日,中国证券投资基金业协会公布了最新的私募基金备案登记月报。数据显示,截至2018年3月底,基金业协会已登记私募基金管理人23400家,管理基金规模为12.04万亿元。在私募基金规模突飞猛进过程中,私募股权投资基金的增长无疑更令人关注,其规模达到6.68万亿元,较上月增加 658.76亿元。

私募股权基金独领风骚

基金业协会公布的2018年第3期私募基金管理人登记及私募基金产品备案月报显示,3月份不同类型私募基金备案规模总体上升266亿元。至此,今年一季度各类私募备案规模合计增长9400亿元,站上12万亿元的新高。

从私募基金管理人登记及私募基金产品备案总体情况看,截至2018年3月底,基金业协会已登记私募基金管理人23400家,较上月增长1.31%;已备案私募基金71040只,较上月增长0.34%;管理基金规模12.04万亿元,较上月增长0.22%。私募基金管理人员工总人数24.26万人,较上月增加531人。

关于备案登记工作情况,基金业协会表示,自资产管理业务综合报送平台上线以来,协会在新系统登记私募基金管理人7363家,平均退回补正次数2.25次;在新系统备案私募基金28296只,平均退回补正次数1.49次。

从不同机构类型私募基金管理人、不同基金类型私募基金相关情况看,截至2018年3月底,已登记私募证券投资基金管理人8724家,较上月增加85家;私募股权、创业投资基金管理人13905家,较上月增加223家;其他私募投资基金管理人771家,较上月减少5家。

从不同类型私募基金规模来看,截至2018年3月底,已备案私募证券投资基金35419只,基金规模2.58万亿元,较上月减少175.79亿元,减少0.68%;私募股权投资基金 23947只,基金规模6.68万亿元,较上月增加658.76亿元,增长1.00%;创业投资基金 4982只,基金规模0.67万亿元,较上月增加57.10亿元,增长0.87%;其他私募投资基金6692只,基金规模2.11万亿元,较上月减少273.81亿元,减少1.28%。

可以说,不管是已经登记家数还是备案基金规模,私募股权投资基金的增长均独领风骚。在证券类私募基金与其他私募基金规模均同比小幅下降的同时,私募股权投资基金与创业投资基金依然保持着较快增长,二者规模合计达到7.35亿元。

从私募基金管理人地域分布情况看,北上深以及浙江、广东等地,依然是私募基金管理人最为集中的地区。数据显示,截至2018年3月底,已登记私募基金管理人数量从注册地分布来看(按36个辖区),集中在上海、深圳、北京、浙江(除宁波)、广东(除深圳),总计占比达72.15%,略低于2月份的72.20%,前五大辖区私募基金管理人集中度呈逐月下降趋势。其中,上海4689家、深圳4532家、北京4231家、浙江(除宁波)1929家、广东(除深圳)1501家,数量占比分别为20.04%、19.37%、18.08%、8.24%、6.41%。

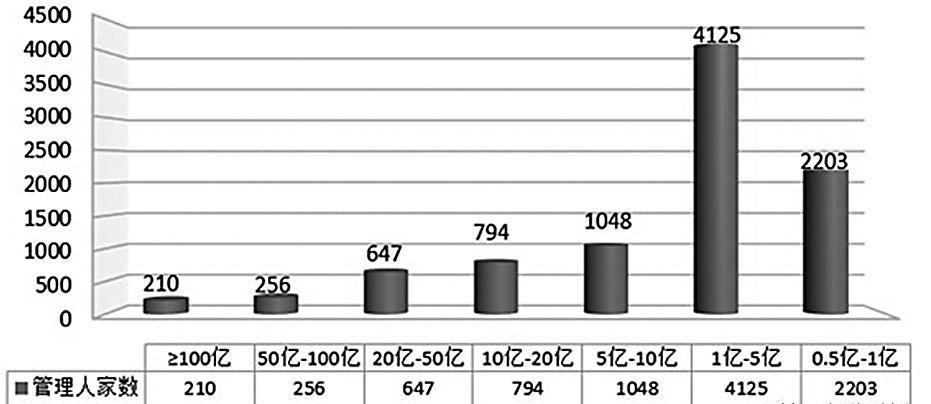

从私募基金管理人管理的规模看,截至2018年3月底,已登记的私募基金管理人有管理规模的共20122家,平均管理基金规模5.98亿元。其中,已登记私募基金管理人管理基金规模在100亿元及以上的有210家,管理基金规模在50亿元~100亿元的有256 家,管理基金规模在20亿元~50亿元的有647家,管理基金规模在10亿元~20亿元的为794家,管理基金规模在5亿元~10亿元的为1048家,管理基金规模在1亿元~5亿元的为4125家,管理基金规模在0.5亿元~1亿元的有2203家。

私募基金规模不断扩大的背后,是不少知名投资人与公司不断进入私募管理行业。仅从3月份私募公司备案情况看,就有多位知名投资人进入私募股权领域。比如尚雅投资董事长石波于3月16日备案了股权投资公司——上海尚雅股权投资管理有限公司。原兴全基金总经理杨东在3月27日备案了自己的私募公司——上海宁泉资产管理有限公司。

处罚案例警示行业规范发展

私募股权投资基金高歌猛进的同时,监管与自律机构也不断加强行业监管与自律,以此促进行业规范发展。

4月17日,基金业协会同时公布了5份纪律处分,包括注销两家私募基金管理人登记的公告以及三份对3家私募基金责任人的纪律处分决定书。

从注销的案例看,华夏恒业投资基金管理(北京)有限公司存在到期兑付、部分基金未办理备案手续等多个问题。基金业协会公告显示,据目前掌握的情况,华夏恒业8只私募基金均存在到期兑付问题,未兑付金额约1.6亿元,涉及100余名投资者。

根据北京证监局的核查,华夏恒业存在问题主要有四项:一是部分基金未办理备案手续。华夏恒业仅在协会备案了两只私募产品,但实际有8只产品,其他项目均未备案。二是未如实向投资者披露可能导致利益冲突情况以及可能影响投资者合法权益的重大信息。如有产品募集资金流向与合同约定不符,该重大事项未向投资者披露。三是向非合格投资者募集资金以及承诺保本保收益。四是基金账户管理混乱。如有些项目的募集账户和退款账户不一致。

值得关注的是,另一个注销案例中的深圳市德赋资产管理有限公司则是以私募之名行非投资之实。基金业协会公告显示,德赋资产存在有产品没有按规定在协会办理备案手续以及向非合格投资者募集资金等问题,但更为突出的是两只没有备案产品的资金流向问题。深圳证监局通报的情况显示,德赋资产在2017年2月至3月期间,发行了两只没有备案的产品,并将相关募集资金全部或部分出借给“同盈公司”。深圳同盈因涉嫌非法吸收公众存款已被深圳市公安机关立案调查。德赋资产在明知深圳同盈涉嫌刑事犯罪的情况下仍以私募基金的名义募集资金并向深圳同盈出借募集资金,极有可能是为填补深圳同盈的资金缺口而非法吸收公众存款。

由于存在上述问题,华夏恒业和德赋资产均已不再符合私募基金管理人的登记规定。基金业协会决定注销华夏恒业和德赋资产的私募基金管理人登记,同时,对其基金从业人员采取纪律处分。

上述两个案例,只是基金业协会规范行业发展的一个缩影。仅今年以来,基金业协会就连续公布了多起注销或纪律处分案例,旨在促进私募基金业健康发展。

实际上,自从2013年明确VC/PE主归证监会监管以来,我国私募基金就进入严监管与健康发展的良性循环阶段。证监会相关负责人此前曾表示,当前私募基金监管遵循“统一监管、功能监管、适度监管、分类监管”的基本原则,按照“扶优限劣”“差异化监管”的方法路径开展监管工作。

业内人士表示,可以预期的是,在私募行业高速发展的同时,进一步加强监管与自律,有利于化解行业发展中暗藏的种种风险,促进私募股权投资基金更好地服务实体经济,促进中国经济转型升级。

文章来源:同花顺财经

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn