有关创投基金所得税的话题一直是创投圈关注的焦点,我国相关税法明确,自然人合伙人的分配所得,应按照“个体工商户的生产、经营所得”项目缴纳5%-35%的个人所得税。

在一些地方政府为引进投资类企业,对合伙企业转让股票收入分配给自然人合伙人(有限合伙人)按照“利息、股息、红利所得”或“财产转让所得”征收20%的个人所得税。截至目前,国税总局尚未对此有公开明确发声。

除了自然人合伙人,机构类合伙人如何缴税?在创投业发展较为成熟的美国创投基金如何征税?针对上述问题,采访了长期对此有所研究的多名财税专家,穿透到个人的资本利得税,被认为值得借鉴。

机构LP、GP股东的“二道税”

目前大部分城市有限合伙制私募股权基金的“资本利得”性质分红的自然人合伙人税率为20%,未来或比照“个体工商户的生产经营所得”纳税,税率为5%-35%;机构合伙人缴纳企业所得税,税率为25%。

多位财税领域专家表示,投资人的税负还与其身份相关。GP分为个人型和公司型(也称为“法人型”)。当GP是个人时,目前按照5%-35%的个人所得税税率征收;当GP是公司时,目前最后分到个人股东的有效税率是40%。

之所以是40%,中国政法大学财税法研究中心主任施正文给出解释,因为公司型GP的业绩提成首先要缴纳25%的企业所得税,GP再将税后净利润分配给其股东时,如果股东是自然人,则要缴纳20%的股息利息红利的个人所得税,这样算来,最后个人股东的有效税率为25%+(1-25%)×20%=40%(相比于税前毛利润其税负为40%)。

同理,虽然机构LP缴纳企业所得税的税率为25%,但是也要将利润分配给股东。与公司型GP的计算方式一样,最终股东的个人收入还是需要缴纳40%的税率。

“由此可见,无论是机构LP,还是机构GP,只要分配到个人股东,其所得税的税负都是40%,这是因为对机构投资者同时征收两道所得税,存在经济性双重征税。”施正文表示。

邢会强介绍,在私募股权基金发展比较成熟的英美等国,其税率和我国相比处在较低范围。英国虽然对资本利得的税收较高,但对创业投资、价值投资的应纳税收入有很多减免;美国对于个人所得税的征税税率也比中国低。

美国模式:穿透到个人层面资本利得税

美国个税税率比中国低,收税模式有关是原因之一。

美国的私募股权投资基金的主要投资者分为非美国投资者、美国应税投资者,美国免税实体和外国政府。不同类别的投资者须承担不同的税负。本文主要讨论美国应税投资者的税负。

“在美国,PE机构及其机构投资者,因其规模较小,可以选择不缴纳公司所得税,经过两次穿透到个人层面来收个人所得税”施正文说。

中国人民大学周炜教授介绍,美国个人所得税制中,应纳税收入第三类:工作收入、资本利得和消极收入,与私募基金的LP相关的是资本利得。

事实上,在美国,无论是个人还是公司,都需要就其资本利得缴纳所得税,即为资本利得税。而资本利得税,又以一年为期,持有期在一年以下的为短期资本利得、一年以上为长期资本利得。

短期资本利得和普通所得税率一样,按照10%-37%的税率收税。但长期资本利得的税率比普通所得税率低,在不同的年份,长期资本利得税率可能不同。

施正文介绍,目前38700美元以下的长期资本利得不收取资本利得税。38700美元-500000美元的资本利得按照15%征税,50万美元以上按照20%的税率征税。

邢会强在《细说有限合伙制私募股权基金所得税》一文中介绍,在美国,PE投资于某些资产超过一年,GP的业绩提成(基金回报提成)也被视为来自于LP的资本投资,因此,与LP一样适用于较低的税率,而不是较高的普通所得税率。

换句话说,GP拿LP的资金获得的超额收益算作投资活动,资产持有期超过一年的情况下,按长期资本利得最高税率为20%收税。

而GP纳税收入除了资本利得,还有工作收入。

GP 的基金管理费(为承诺资本的1.5%-2.5%)、咨询费、服务费等工作收入,将按照“流经原则”按照普通所得税率10%-37%缴税。

值得注意的是,GP的主要收入为基金回报提成,因此,总体而言,GP的长期资本利得税率为20%以下。

同理,因为GP的缴税方式也是穿透到个人,因此,个人GP和机构GP的计税方式相同。

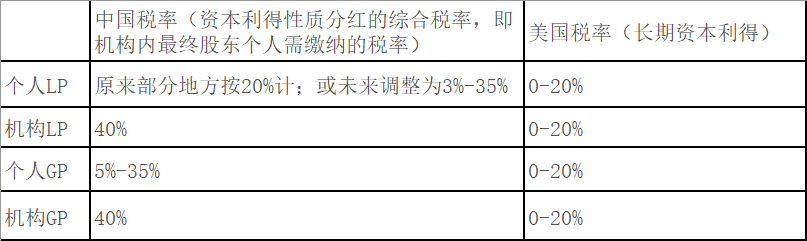

总结起来,中美两国的股权收益税率(资本利得计税)方式如下图:

因此,机构GP、LP存在“两道所得税”计算,以及LP的长期资本利得按生产经营所得缴税是我国GP、LP税负较高的主要原因。

200万超额收益

中美LP分别要缴多少税?

为了直观表现两国个税差异,施正文举了两个例子:

1. 若一个自然人LP认购了某有限合伙制私募机构100万的基金份额,五年后,GP按照该份额分给自然人 LP 300万,也就是投资收益为200万。

在我国LP需缴个税计算公式为:投资收益×适用税率-个人所得税的速算扣除数(因为按照超额累进税率计算税额),计算可得:2000000×35%-14750=685250元。

而在美国,基金对外股权投资持有超过1年,即按照长期资本利得缴税(超过5年则税率更优惠),200万元人民币按照即时汇率,约为30万美元,按照15%的税率计算(38700-500000万美元的资本利得按照15%征税),计算可得:2000000×15%=300000元。

因此,投资收益为200万人民币时,在我国自然人LP所需缴纳的个税是美国需缴纳个税的2.28倍。

2. 若将案例1中的自然人LP换成机构LP,则在我国机构LP最终股东个人收入需缴纳的个人所得税为:2000000×{25%+(1-25%)×20%}=800000元。在美国,机构LP的税额仍然是300000元。

因此,投资收益为200万人民币时,在我国机构LP所需缴纳的个税是美国需缴纳个税的2.67倍。

专家:资本利得税值得借鉴

多位机构投资人和专家表示,LP不参与机构的投资和经营,不应该归为个体工商户的经营所得,对其投资收益按照35%的税率征税有待商榷。

“在中国,没有资本利得税的概念,也没有对GP、LP的劳动所得和资本所得加以区分,也不对小规模公司合伙人可以按照穿透原则只需缴纳个人所得税的规定。”施正文表示。

这涉及到投资收益的税收应如何定性,归于哪个项目。多位专家介绍,一些国家和地区将投资收益算作单独的税种——资本利得税,也就是对买入资产和卖出资产之间的差价进行征税。

周炜表示,将资本利得按照长期、短期收税利于市场发展。他在 《黑石法案与私募基金征税之困惑》一文中表示,受税后收益影响,投资者更愿意长期持有基金份额,这不仅有利于基金投资行为的长期化,更为美国证券市场提供了长期稳定的资金,促进了股市繁荣。

“这也是对通货膨胀和公司所得税的一个补偿”,邢会强在《细说有限合伙制私募股权基金所得税》中提到。

“因为我国真正的有限合伙型私募基金都是刚成立不久,美国是私募基金的发源地,借鉴美国对私募基金的税收处理办法,有助于我国妥善解决从未遇到过的私募基金的税收问题。”周炜在其论文中提到。

然而,美国私募机构税制也带来税负公平问题。邢会强认为,在美国,GP享受回报分成较低的税率的结果是,GP阶层享受较低的税率(20%以下),而工薪阶层却要缴纳5%-37%的税率,这极不公平。

周炜曾提到一个例子,著名投资家巴菲特也曾表示,他的实际所得税税率要远远低于他的秘书。2007年5月,巴菲特表示,2006年他实际负担的税率为17.7%,而其秘书为30%。

因为巴菲特的收入主要来自于股息和资本利得,这种收入适用于15%的优惠税率(长期资本利得税率),而工作收入的税率要远远高于资本利得税税率。

文章来源:搜狐财经

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn