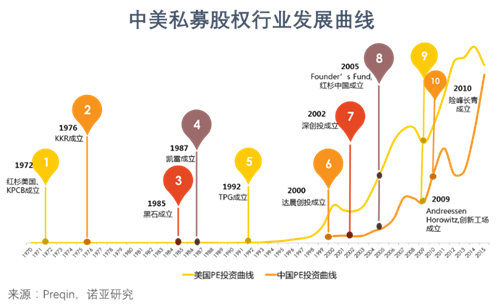

第一支私募股权母基金自19世纪70年代于美国诞生后,就随着私募股权市场的发展而迅速扩张。受私募股权投资环境的限制,最早的私募股权母基金主要集中在欧美等资本市场发达的国家。私募股权母基金于19世纪90年代正式进入亚洲,起初发展十分缓慢,直到2005年才迅速兴起,目前已经成为私募股权投资的主流趋势。我国最早的市场化母基金建立于2006年。经过萌芽和稳定发展阶段,中国的私募股权母基金从2014年后迎来了快速发展阶段。但是国内母基金依然在管理经验、投资收益、投资者结构等方面不够成熟,本文希望从发展情况、参与群体、法律环境等方面对中美市场化的母基金进行对比。

发展情况

作为私募股权投资行业的“鼻祖”,美国拥有全球最成熟、最发达的私募股权投资市场。私募股权投资基金起源于美国上世纪40年代,时至今日已经经历了七十多年的变迁,在美国已经形成了一个产品丰富、市场结构完备的产业,引领着国际投资的潮流,涌现了众多知名的投资机构。

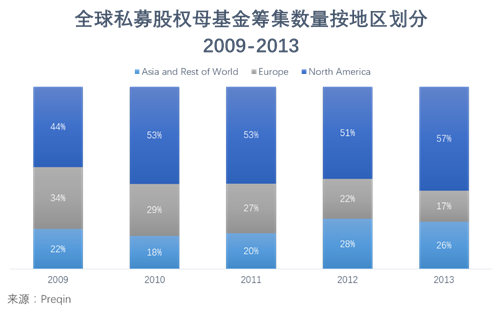

与此同时,美国FOF发展迅猛,截至2014年,美国市场上共有FOF基金1377只,资产规模为1.72万亿美元。在同样发达的欧洲,截至2015年共有3746只FOF,规模达到5620亿美元。全球范围来看,截至2013年末,全球公募基金FOF总规模2.76万亿美元。在这其中,美国作为全球基金业最发达的国家,2013年末FOF总规模达1.6万亿美元,占到全球FOF的57.79%。而全球私募股权投资数据库Preqin的统计,2006年全球私募股权投资基金资产总额的38%由FOFs管理,这一比例是第二大资金来源公共养老金的2倍。可以说,伴随着私募股权市场的发展,母基金也蓬勃兴盛起来。

中国的私募股权市场发展较晚,但是随着政策对创新创业的鼓励,我国的私募股权基金也迎来了快速发展期。从2006年开始,市场化的母基金方兴未艾。但是从私募通统计数据上看,截至2017年7月底,国内私募股权基金的各类LP中FOF共328家,数量占比仅1.39%。与全球金融市场25%的占比相比,国内私募股权母基金的比例仍然很小,其发展空间是巨大的。

市场表现

从历史数据来看,美国FOF所管理的资产净值从2002年末的689.60亿美元增长到2013年末的1.6万亿美元,年复合增长率为29.91%,远高于同期共同基金资产净值年均7.39%的增速。截至2013年底,FOF资产净值占共同基金资产净值(含FOF)的10.61%。从FOF在美国市场从1990年开始至今表现来看,无论采取哪一种策略,均跑赢标普500指数,波动程度也相对更低,其抗跌优势在2008年的金融危机中表现得十分明显。

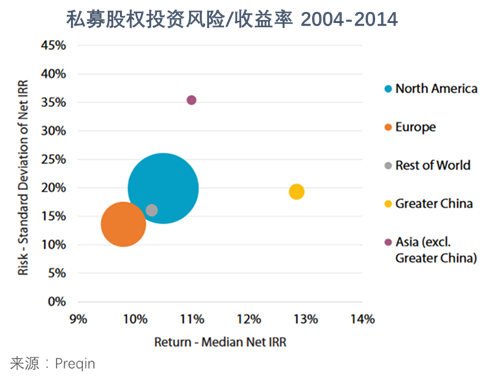

受益于中国快速发展的资本市场和新兴产业的发展,中国的私募股权投资市场快速壮大,并且维持了很高的收益表现。从Preqin对2004-2014年按照GP所在地进行划分,大中华区的私募股权投资收益率遥遥领先,并且风险与北美基本持平。

参与群体

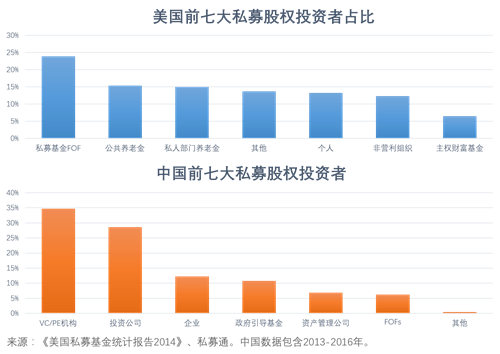

从参与投资的群体上来看,美国私募股权投资的参与者以机构投资者为主,其中公共养老金、私人部门养老金和政府基金的投资占比排名前三,主权基金、家族办公室及大型企业也占有很大比重。很多国际知名金融机构都有自己的私募股权投资部门,包括花旗集团、汇丰银行、UBS、巴黎银行、巴克莱银行以及荷兰ING集团、美国国际集团(AIG)等全球排名前列的银行和保险公司。私募股权投资部门一般隶属于另类投资部(Alternative Investments)或本金投资部(Principle Investments)。目前,欧美股权投资领域有知名的FOF主要有Harbor Vest、LGT Capital、Adveq、尚高资本(Singular Guff)、合众集团(Partners Group)、磐石基金(Pantheon)、Horsley Bridge、Capital dynamics等。很多FOF近年来随着投资于中国大陆的VC/PE基金而日益为中国的投资者所熟知。

由于我国的养老金投资受到政策限制,私募股权基金的主要LP以VC/PE机构、政府引导基金、投资机构、高净值个人为主。其中,政府引导基金在近几年受国家政策影响发展迅猛,资产规模迅速增长。截至2017年7月底,国内共成立1660支政府引导基金,目标规模超过8万亿元。

我国的市场化母基金,主要由国有企业参与设立的母基金和本土民营资本市场化母基金组成。

国有企业参与设立的FOF沿用了海外成熟市场采用的运作模式,FOF先从LP获取资金,然后由母基金的专业团队负责管理运作资金,投向不同类型的PE子基金。总体来说,与政府引导基金相比,国有企业参与设立的市场化FOF资金使用效率较高。相比于政府引导基金和本土民营资本市场化FOF,国有企业参与设立的市场化FOF管理资本规模较大,历史操作经验丰富。

从现有的国有企业母基金来看,国家开发银行和苏州元禾是国内市场化运作FOF名副其实的领先者。2006年,国内首个国有企业参与设立的市场化运作FOF基金苏州工业园区创业投资引导基金,正是由国家开发银行与中新苏州工业园区创业投资有限公司共同出资设立的。在2010年12月,中国首支国家级大型人民币母基金——总规模达600亿元的“国创母基金”由国开行全资子公司国开金融和苏州元禾共同发起成立。此外,以亦庄国投、成都银科、粤科金融为代表的一批国有FOF也相继设立,并且母基金业务日益成熟、规模不断扩大。

本土民营化的FOF在中国的发展仍处于发展初期。其中比较典型的代表包括了天堂硅谷的恒通基金及恒裕基金、诺亚财富旗下的歌斐母基金、盛世母基金等。这些市场化母基金随着私募股权市场的发展,投资额不断增加,管理水平也在提高。

在我国民营资本市场化母基金的另一个重要组成部分为家族办公室母基金。汉景母基金、步长家族母基金、碧桂园家族母基金等家族母基金都是其中的代表性基金。从发展前景上看,随着民营资本的不断壮大,高净值家族的数量增加,家族办公室母基金也将会成为市场上的重要力量。

法律环境

《投资公司法》奠定了美国基金业发展基础。1933年制订的《证券法》,1934年的《证券交易法》,1939年的《投资信托契约法》和1940年的《投资公司法》、《投资顾问法》,2001年出台的共同基金公司治理的新规则一步一步修改了证券业法律,完善了独立董事制度,这些种类繁多、条款明晰的基金法律对美国FOF的管理运作信息披露等方方面面都提出了清晰的行业准则。1978年,美国劳工部《雇员退休收入安全法案》明确在不危及整个投资组合安全性的基础上,不再禁止养老基金和企业年金投资私募股权,这一解释改变了美国养老金的投资结构,催生出新一代DC型养老金(缴费确定型),为后来FOF在美国的产生和发展创造了基础环境。1979年得到法律认可的美国《国内税收法案》401(k)条款,使得DC型养老模式逐渐替代成为美国主流养老模式,从而促进以FOF这一新兴模式运作的生命周期基金产生并迅速发展成为美国养老基金主要的投资方式。

而在我国,1997年国务院证券委员会颁布了《证券投资基金管理暂行办法》,奠定了我国证券业的法律基础。2000年,中国证监会颁布了《开放式证券投资基金试点办法》,为我国的开放式基金建立了一个总体的法律和监管框架。2003年颁布的《中华人民共和国证券投资基金法》,由于在很多环节缺少实例论证的支撑,对现有基金的监管和发展造成了极大的制约,尤其是对于FOF这一新兴基金运作模式,国内还没有专门的法律为其提出一个明确的行业定位,这在一定程度上造成了之前我国FOF基金管理混乱、发展停滞不前的局面。

2013年底发布的《公开募集证券投资基金运作管理办法》,明确界定了公募基金FOF产品,使得FOF产品在我国真正成为一个独立的可投资品种。由于法律对私募股权FOF的监管约束不严格,导致私募股权FOF中不规范的行为屡屡发生。2015年8月23日,国务院正式发布《基本养老金投资管理办法》,明确养老基金今后将由中央集中运营,市场化证券投资,标志着我国养老金的正式入市。这一办法的颁布,可以看作是对于我国旧的养老体制的改革,也使得FOF这一在美国养老体制中大放异彩的投资模式真正在中国有了生存的土壤。

投资策略

从投资人风格来看,由于美国FOF以机构化的投资人为主,这类投资人大都参与过基金投资,对管理人的尽职调查相对严格,特别是养老基金等机构,对于管理人的社会责任和内部治理都会有严格的要求,因此其内部投资的决策流程也相对较完整。相比之下,由于国内FOF投资人主要来自于私募股权投资领域,且国内私募股权市场起步较晚,国内FOF投资人的投资经验相对较少,基金管理人与不同类别投资人在募资时沟通的重点也有所不同。

从子基金的角度来看,由于私募股权投资基金起源于欧美地区,大部分美元基金管理人成立时间较久,也拥有相对完整的历史业绩、内部机制、基金报告和投资人的沟通制度也相对完善和透明。我国由于项目选择范围和退出途径近年来发展迅速,FOF可选择的新基金众多,资产管理规模也逐步扩大,但人民币基金自2006年兴起至今仅有10年历史,与美元基金相比,具有长期历史业绩的团队较少,各类基金的内部机制也正在不断完善中,机遇与挑战并存。

从投资资产角度来看,美国FOF是通过持有证券投资基金而间接持有股票、债券等基础资产,进而借助各种基金拥有不同风险进行产品设计从而达到风险最小化。如生命周期基金,在设计的过程中体现了生命周期和特定风险的配置策略。以不同时间作为目标日期的基金,以满足不同年龄段投资者需求。同时一些大型基金公司发行内部FOF产品,对公司旗下不同基金进行再配置,满足投资者不同的需求,同时也降低了费率。国内的市场化FOF产品投资范围宽泛,更多的是偏股型,但并未严格按照FOF投资于基金进行资产配置。另外,在信息公开方面券商FOF数据不全、信息披露滞后,不方便投资者进行了解。

展望:共同发展与交流

在我国,起步于2006年的市场化母基金行业蕴含着很大的发展潜力。首先全球市场中,养老金、政府基金和保险公司是PE基金的主要LP。而国内市场尚不成熟,因此在很长的一段时间里,私募股权投资的LP以高净值客户为主。根据清科研究中心的观测,2015年上半年,富有家庭及个人LP增速有所放缓,随着私募股权投资创新式的发展,越来越多优质的机构投资者也将参与进来,LP机构化、多样化成为一种趋势。随着养老金和保险投资领域的逐步放开,母基金作为收益表现良好风险程度低的投资方式存在着众多体量巨大的潜在LP,这些机构投资者的引入一定会带来市场化母基金的规范化水平的提高。

其次,中国经济的高速发展,孕育了众多高成长的创业企业,吸引了一大批外国投资者到中国寻找投资机会。这些机构要么在中国内地设立办事处,要么通过FOF的方式进军中国本土创业投资基金。目前我国市场化FOF在发展历史、专业人才、数据库积累方面与国外市场化FOF 还有一定差距。以美国为主要源头的市场化母基金的引入有利于弥补我国市场化母基金的不足。而外国机构的进入导致对中国基金投资人才的需求不断增加,通过母基金管理人才的互相交流,也可以带动国内市场化母基金管理进一步走上规范化的道路。这些都需要后续的交流与合作,以谋求共同提升与发展。

文章来源:人民网

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn