在私募股权投资中,有一种类型,叫做风险投资,简称VC。VC属于比较早期的股权投资,仅比天使投资晚一些(至少公司已经开出来了,而不是只有一份商业计划书),但是要比LBO等比较后期的私募股权投资早很多。

VC的投资对象,主要是比较早期的成长型公司,因此其投资风险,自然比较大。大部分公司,在刚成立那几年,营业额都少的可怜,更别说盈利了。因此要想在那个阶段就独具慧眼找出下一个“独角兽”,其难度可想而知。VC投资的大部分项目,到后来打水漂的非常多,简直就是血本无归。

也正因为此,想要成功的通过VC来获取投资回报,关键是要能够投到高倍回报的项目。要比一开始的投资额翻上10倍,20倍,甚至百倍,这样才可能弥补在其他打水漂项目上的亏损,在总账上赢多亏少。换句话说,如果一个VC基金投不到那些回报20倍甚至更高的投资项目,那么该基金的投资者,大概率事件会亏钱。

广大投资者,在选择比较VC基金时遇到的一大挑战,是严重的信息不对称。由于VC基金都是私募基金,没有披露公司基本信息的义务,因此投资者收到的,往往都是经过公司市场推销部门“美化”过以后的部分信息(甚至是虚假信息)。

举例来说,如果你是一个投资额不大的个人投资者,你很难能够获知某VC基金经理在过去管理过哪些基金,那些基金的业绩回报如何。基金经理往往会告诉你他投到的比较成功的案例,对于那些失败的案例,则语焉不详,王顾左右而言他。

这就给我们广大VC投资者出了道难题。比如我们最关心的问题:如果我去购买一个VC基金,那么平均来讲,它的投资回报为多少?作为投资者,我可以赚到多少钱?

在这里,让我和大家分享一个比较有趣的统计数据,可以帮助我们管中窥豹,更好的认识VC投资的风险和成功概率。

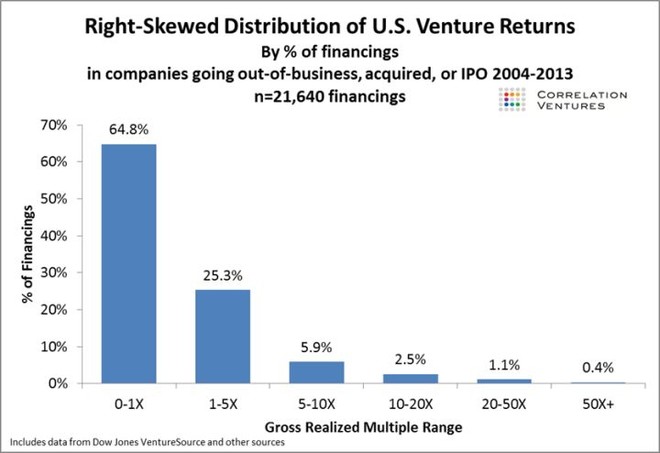

美国Foundry Group的董事,Seth Levine,曾专门统计过美国VC投资退出后的投资回报。该统计覆盖了2004~2013年十年间共21,640个投资案例。基于这个样本的统计,应该说具有相当的代表性。

上图是这些VC投资退出时的投资回报汇总。注意,这些投资回报汇总,统计的只是费前的回报,还没有把基金经理收的各种费用包括在内。如果把基金经理和理财机构收取的各种费用扣除的话,投资者拿到手的净投资回报更糟。

即使没有扣除各种基金费用,VC投资的“毛”回报也低的让人不可思议。举例来说,有65%左右的投资,其回报为0~1倍,也就是说亏本(1倍的话是费前保本)。能够达到10倍以上的投资项目,仅占总投资项目的4%(2.5%+1.1%+0.4%)。

有些朋友可能会问,这些“退出率”意味着什么?如果按照这个概率去投资VC基金,我们作为投资者,到底能够拿到多少回报?

下面,我们就不妨来仔细算一下。

假设我们投一个7年期的私募股权基金,在期初投入100万。

按照上面的退出比率和倍数,我们假设:

0.4%的项目,以50倍退出,即0.4万的投资,退出时变20万。

1.1%的项目,以25倍退出,即1.1万的投资,退出时变27.5万。

2.5%的项目,以15倍退出,即2.5万变37.5万。

5.9%的投资项目退出时为7.5倍,即5.9万块变44.25万。

25.3%的投资项目退出时为2.5倍,即25.1万变63.25万。

剩下的64.8%,捞回一半(0.5倍),即64.8万,最后变为32.4万。

根据这些假设,该投资者在7年后持有的基金份额的净值大约为224.9万左右。

根据以上数据我们可以算出,该基金在费前的内部回报率(IRR)为每年12.28%左右。

如果我们扣除基金经理的收费(2%的管理费和20%的业绩分成),以及基金本身的运营费用(托管费,审计法律等费用,假设0.5%),那么投资者拿到手的净回报为每年7.82%,基金经理拿到手的回报为每年3.96%。

【注:如果我们再算上渠道收取的申购费,和FOF经理收取的管理费/业绩分成,那么投资者拿到手的投资回报更低。】

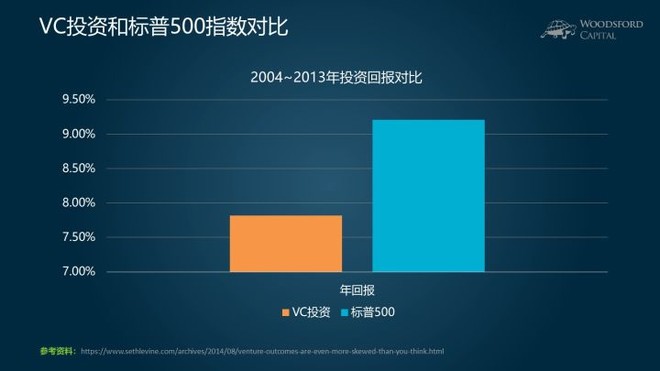

如果投资者投资VC,每年获得7.82%的投资回报,这个投资回报算好,还是不好?

在2004~2013这十年内,美国标普500指数的平均年回报,为9.21%左右。考虑到VC投资周期长,流动性差,风险更高,其回报至少要比标普500指数每年高出x%,才值得投资者考虑。如果连同期的标普500指数回报都不及,那么这些VC投资者,显然是吃了大亏了。

上述分析揭示的另一个问题,是投资者和基金经理之间的风险分配严重不平衡。投资者承担了所有的投资风险,拿自己的真金白银去搏,而基金经理则旱涝保收。

如上图所示,在第一种“赚”的情况下,投资者赚取每年7.82%的投资回报,而基金经理则获得每年3.96%的投资回报。

在第二种“不赚不亏”的情况中,我们假设投资者在一开始投入100万,7年以后拿回100万。在这种情况下,投资者的费前回报为0。在扣除基金经理和基金费用后,其净回报为-2.5%(因为要支付基金经理的管理费和基金费用)。而基金经理的回报为2%(每年还是会收取管理费)。

在第三种“亏”的情况下,我们假设投资者在一开始投入100万,7年以后拿回50万。那么该投资者的年回报为每年-11.93%(包括投资损失和扣除的管理费以及基金费用),而基金经理的收入依然为每年2%。

谁是聪明钱,谁是“笨蛋钱”,一目了然。

总结

风险投资,对于很多投资者有非常大的诱惑。不少风险投资基金经理,在各大媒体上不遗余力的宣传各种投资神话,以投资能够翻上X倍的“暴富神话”,诱导更多的投资者参与这种投资活动。但事实上,能够达到哪怕是10倍以上的投资项目,少之又少(4%左右),更别说那些50倍,百倍的独角兽神话了。

风险投资作为私募股权投资的一种,涉及的费率非常高,投资过程缺乏透明度,因此投资者需要承担非常高的投资风险。在涉足风险投资之前,广大投资者应该擦亮眼睛,做足自己的功课,只有等到充分了解了风险投资的风险,和投资的门道之后,再考虑购买此类理财投资产品

文章来源:雪球网

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn