核心观点

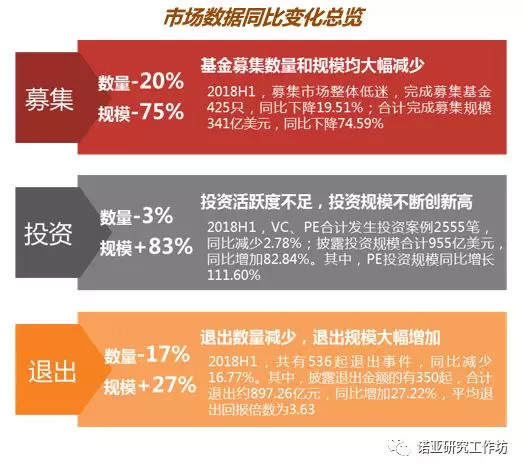

1. 上半年,私募股权募集市场整体冷淡,募集完成数量和规模分别同比减少19.51%、74.59%。投资活跃度虽然下降,但投资更为集中,平均单笔投资规模大幅增加。退出仍以IPO为主要方式,但是并购退出的平均回报较高。

2. 最近一年,互联网相关企业纷纷上市,IDG、腾讯、红杉资本中国、云锋基金成为最大赢家。

3. 一级市场融资难是国内许多企业尤其是互联网企业扎堆上市的主要驱动力。在上市地点的选择上,集中在香港和美国,主要是由于两地较为宽松的上市和投资人退出政策。企业集中IPO既能够给投资人一个更快退出的机会,同时在IPO浪潮下,基金的退出回报也会有不及预期的风险。

正文

1

募:基金募集数量和规模均大幅减少

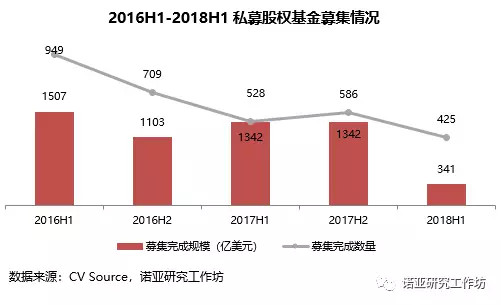

最近,私募股权市场的GP们最直观的感受就是资金募集困难。 2018年上半年有425只基金完成募集,同比减少19.51%;共募集341亿美元,同比减少74.59%,完成募集数量和规模同比均大幅下降。

在上一期的月报《市场动态 | 私募股权2018年6月报:募资难你怕了吗?》中,诺亚研究工作坊指出尽管现在募资进入寒冬,但却是进行私募股权基金配置的好时机。

2

投:投资活跃度不足,投资规模不断创新高

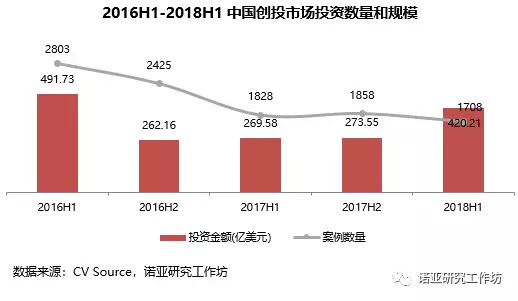

2018年上半年,尽管VC、PE合计发生投资案例仅有2555笔,同比减少了2.78%,但投资规模却大幅增加,披露投资规模合计约955.07亿美元,同比增加82.84%。

这说明了,随着基金募集困难,GP在投资时愈发谨慎,表现出投资更加集中,单笔投资规模更大的趋势。

IT、互联网吸纳VC市场近半数资金

上半年,VC投资案例数为1708个,同比减少6.56%;投资总金额有420.21亿美元,同比增加55.88%。

IT和互联网仍然是最吸金的行业,在2018年上半年,这两个行业合计融资204.14亿美元,接近VC市场融资总金额的50%,投资案例数也占VC投资案例总数的一半以上。此外,医疗健康和文化娱乐行业的投资也十分活跃。

蚂蚁金服创单笔融资规模记录

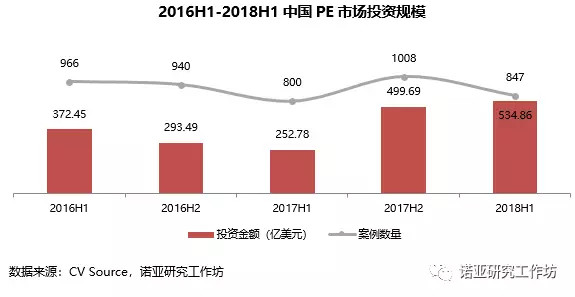

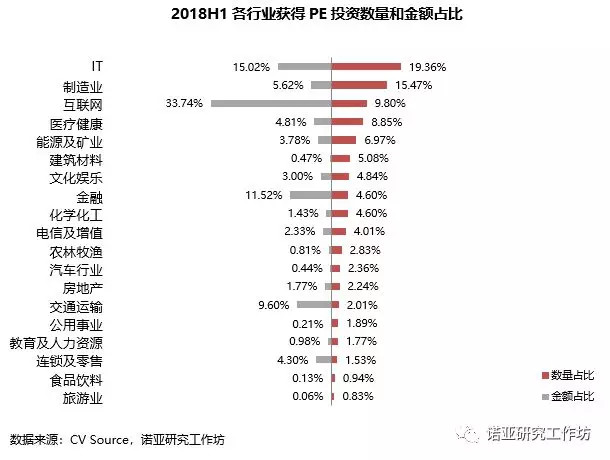

上半年,PE投资案例数为847个,同比增加5.88%;投资总金额有534.86亿美元,同比增加111.60%。

在PE投资阶段,除了热门的IT和互联网行业,制造业、医疗健康、能源及矿业、金融等多个行业的投资均较为活跃。

4月18日,新乐视智家电子科技(天津)有限公司按照90亿估值以现金及债权增资30亿元,投资方为融创中国、乐视网、金锐显数码、腾讯、京东金融等。本次增资完成后,乐视网仍为新乐视智家第一大股东。

6月8日,蚂蚁金服获140亿美元Pre-IPO融资,创下了单笔私募股权融资金额的记录。这轮融资中GIC为最大投资方,其它领投方包括华平投资、加拿大退休金计划投资委员会、马来西亚国库投资、淡马锡,其它参与投资的机构还有凯雷、大西洋投资集团、银湖资本、红杉资本中国、贝莱德等。

3

退:退出数量减少,退出金额大幅增加

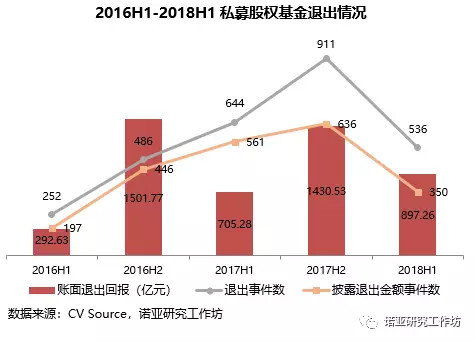

2018年上半年共有536起退出事件,同比减少16.77%。其中,披露退出金额的有350起,合计退出约897.26亿元,同比增加27.22%,平均退出回报倍数为3.63。

虽然IPO趋严,上半年A股市场上市企业数量和融资规模都大幅下降,但目前IPO仍然是最主要的退出方式,2018年上半年约有259只基金通过IPO退出,占退出基金总数的48.32%。但是从平均退出回报来看,并购退出更具有吸引力。

石河子安胜在嘉和生物药业被并购之后退出,获得了341.02倍的投资回报。2017年10月,南方中金环境股份有限公司收购安吉观禾所持有的浙江金泰莱环保科技有限公司15%股权,安吉观禾全部退出,实现了291.76倍的投资回报。

今年上半年,伯特利汽车、药明康德、宁德时代、欣锐科技等企业背后的投资人迎来了收获期。宁德时代在创业板上市,有25家机构的29只基金获得退出,其中浙江浙大联合创新投资管理合伙企业获得了52.69倍的投资回报。

一二级市场联动

2018年以来,除了休闲服务和食品饮料,其余行业的股价均下跌,其中,通讯设备和机械设备行业的跌幅最大。大部分行业的市盈率相比2017年底进一步下降,一二级市场估值差持续缩小,越来越多的企业将会出现估值倒挂。

4

专题:互联网企业海外上市

互联网企业上市浪潮下的机构赢家

在过去的一年里,互联网公司迎来上市潮,大约有39家具有互联网属性的公司IPO,许多机构得以顺利退出。这些退出的管理人以IDG、红杉资本中国、经纬中国、深创投等老牌风投机构和腾讯系及阿里系为主。IDG成为收获最多IPO企业的机构,小米、永安行、科沃斯等背后都有IDG的支持。其次是腾讯、红杉资本中国和云锋基金。

为什么扎堆在海外上市?

互联网公司纷纷选择加快上市与一级市场募资难有很大关系。今年上半年,基金募集规模同比减少74.59%,许多基金无法完成募集计划,募集市场的严峻传导至投资市场表现为管理人无钱可投,或者在挑选项目的时候更为谨慎,一级市场资金紧张倒逼企业加速进入二级市场进行融资。另外,过去的几年里,互联网行业快速发展,许多企业已经比较成熟,到了可以进入二级市场的阶段。

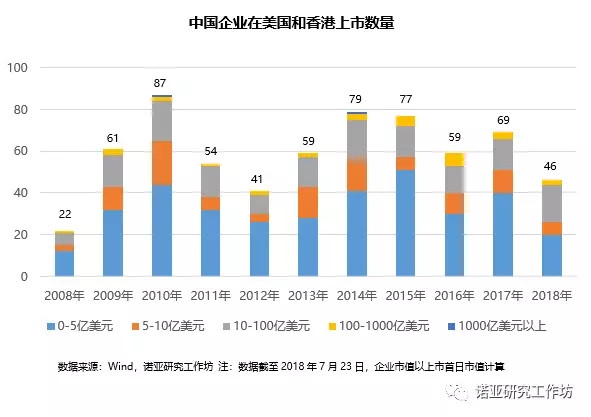

有意思的是,许多企业选择了在海外上市,比如哔哩哔哩、趣店、拍拍贷、虎牙直播、爱奇艺等选择在美国市场上市,小米、阅文集团、众安在线、易鑫集团等企业则选择了香港资本市场。

2018年至今则已经有46家企业成功在美国或香港上市,比之前两年大幅增加,这些上市的企业中不乏独角兽和超级独角兽。并且,在美国、香港上市或者正在排队上市的科技&互联网公司已达到了33家,创下了新的记录。

中国的科技&互联网企业纷纷走出国门寻求在其他资本市场的上市机会,主要是由于随着监管的加强,A股审核从严,过会率持续下降。而美国市场和香港市场的审核速度则更快,审核通过率也更高,并且对于企业的盈利要求及股权结构也较为宽松,尤其是今年4月份,港交所针对新兴及创新产业公司IPO出台了新规,允许同股不同权的企业在香港上市。因此,美国和香港市场就成为了中国企业上市的首选。

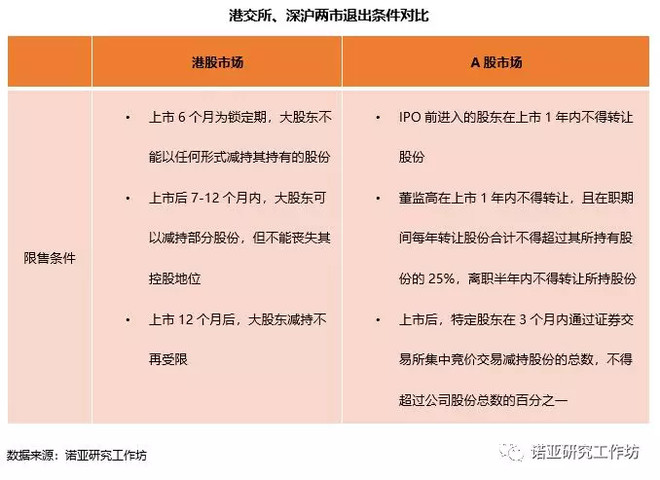

当然,美股和港股市场不仅进的容易,其退出也更快。2017年,A股市场出台减持新规,限制了股东减持其持有公司IPO前发行的股份,使得项目退出周期被拉长。而美国没有减持新规,港股的上市锁定期较A股更短,退出方式也更加多样。所以,企业在美国或者香港上市,投资者可以更快获得项目的投资回报,投资周期被大大缩短,风险也更加可控。

理性看待海外上市潮

互联网企业在海外集中上市,私募股权基金有望更快退出。但是,这其中也蕴含风险。全球贸易形势紧张,香港市场资金流动性减弱,许多科技创业公司面临折价发行的压力。此外,IPO的激增会带来市场过热的压力,引发由包括资金面趋紧、投资关注度过于集中及估值盈利不匹配而造成的“破发潮”。

根据彭博数据显示,个人投资者(散户)对香港IPO的热情正在减弱。今年7月,个人投资者对香港新股的平均认购倍数仅为28.7倍,为2016年以来最低。认购倍数反映了市场对于新股的认可程度,一般而言,认购倍数越低,短期内破发的概率越高。近期,许多在香港上市的企业都遭遇了破发,包括市场热度很高的小米。小米在上市前不断下调估值,但上市首日还是跌破发行价。映客上市首日虽然没有破发,但发行价却是选择了发行区间的下限。

另外,由于亏损的企业也可以在海外市场IPO,其股价的表现还是要看市场对其价值的判断。所以说,并非所有的企业都能够获得资本市场的高溢价,而真正有价值的企业终究会获得资本市场的认可。那么,选择怎样的时点退出是管理人要面临的挑战。

文章来源:雪球网

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn