中国领先的市场化母基金管理人 — 宜信财富私募股权投资母基金携手中国权威研究机构清科研究中心在北京发布《2016年中国股权投资回报专题研究报告》。

《报告》显示,自2003年以来,另类投资尤其股权投资在全球资管总量中的占比比例持续增长。自2004年开始,中国股权投资基金内部收益率长期保持较高水平,IRR中位数约20%,前四分位基金IRR约30%。随着中国经济结构性改革逐渐深入,预计私募股权投资类产品在未来五年仍将保持较高复合增长率和利润率,私募股权领域依然是值得重点关注的优质投资类别。而对于投资者而言,私募股权投资母基金的收益波动更小、表现更稳定,是进入私募股权投资领域的上佳选择。

另类投资占比持续增长 2010年后亚洲股权基金回报超越欧美

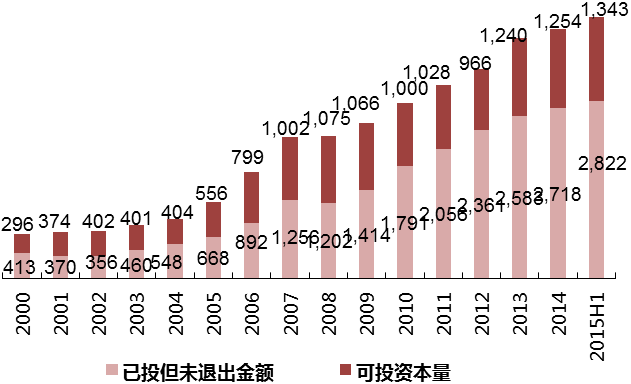

《报告》显示,截至2015年上半年,全球另类投资市场管理资本总量已达4.2万亿美元,全球可投资本量也持续增长。就另类投资产品的资金募集情况来看,2015年全球市场股权投资基金的募集规模已经连续第三年超过5000亿美元。另类投资市场基金募集的盛况一方面为未来的投资活动保证了充足“弹药”,另一方面也进一步推高了全球市场投资标的的估值水平,加剧了机构间的市场竞争。

根据Preqin数据统计,2015年另类资产在全球资产管理总量中占12%,较2013年提高5个百分点,预计这一数字在2018年有望提升至23%。随着债券收益率的持续走低,未来另类投资将在投资组合中扮演日益重要的角色。

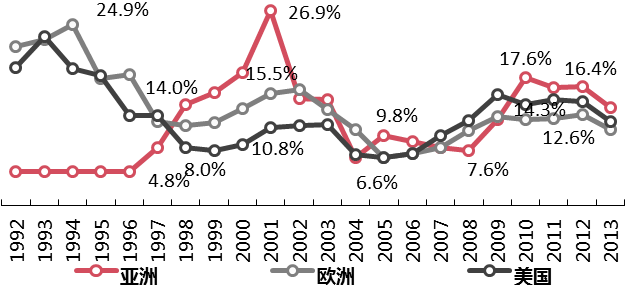

从区域角度来看,全球股权投资基金的收益率变化在新兴市场中,波动较为明显。1998-2001年,投资亚洲地区的股权投资基金IRR中位数曾经大幅超越欧美地区,并于2001年达到峰值,随后随着2000年左右互联网泡沫破灭,主要机构投资者对私募股权的投资规模下降,私募基金的投资回报随之下滑。2006年之后,全球私募股权基金收益率逐渐回升,自2010年起,投资亚洲地区的股权投资基金IRR中位数再度超越欧美。

中国VC/PE基金IRR中位数约20% TMT、医疗行业回报强劲

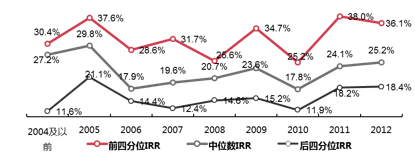

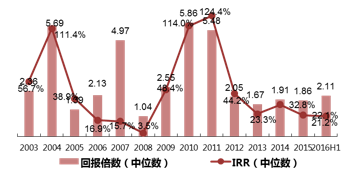

根据统计数据,在2004-2012年间,包括天使、VC、PE等在内的中国股权投资基金内部收益率一直保持着较高水平, IRR中位数约为20%左右。其中,2009年创业板推出,股权投资受到全民追捧,项目争抢、环境恶化、估值升高,市场一度陷入非理性状态,部分地影响了基金回报。

此外,优秀的投资机构(Top 25%)显示出了更为强劲的投资回报能力 — 前四分位基金的内部收益率(IRR)平均高于同期股权投资基金IRR中位数近10个百分点。尤其在宏观经济较差或市场拐点阶段,优秀投资机构往往能比一般的投资机构更准确地把握市场趋势、捕捉更多投资机会,从而给投资人带来更丰厚回报。在2004-2012年期间,这批优秀的股权投资机构保持了约30%左右的内部收益率,最高近40%,在股权投资市场遥遥领先。即便是在互联网泡沫破灭后的2004年和全球经济危机后的2009年,业绩较好的基金内部收益率比市场中值高出近20个百分点。

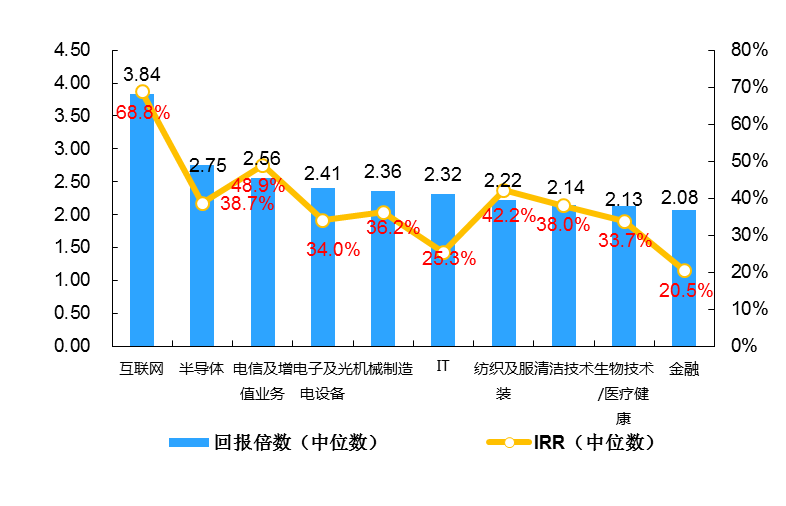

在投资回报方面,互联网行业最引人注目,以68.8%的投资IRR(中位数)和3.84倍投资回报倍数(中位数)领跑所有行业。此外,半导体、电信及增值服务、电子及光电设备、机械制造、清洁技术、生物技术/医疗健康、金融等行业的投资回报倍数均超过2倍。

作为近年来备受VC/PE投资机构关注的高成长领域,TMT行业以“创新”为行业发展的根本动力,具有较其他行业更为持久的活力。尤其在中国经济结构转型的当下,更受投资者青睐。从上图可以看出,从2003年至2012年,除去互联网泡沫破灭后的2004年以及经济危机的2008年,TMT行业几乎长期保持了70%以上,最高124.9%的内部收益率。2015年,受到经济形势影响,TMT行业的IRR和投资回报倍数有所下降,但2016年上半年,各项数据均开始回升。总体来看,TMT行业虽然在过去十多年间收益波动较大,但其内部收益率相较其他行业依然保持较高水平,近5年来投资IRR中位数约30%。

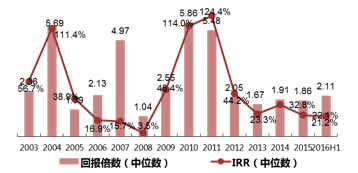

2003-2016H1 医疗行业的投资IRR与投资回报倍数比较(数据来源:清科研究中心)

另一个在过去十多年来保持高速增长的行业是生物技术/医疗健康行业,其行业回报数值表现出长周期、高回报的特点。十多年来,生物技术/医疗健康行业的内部收益率几乎都在15%以上,在IPO退出案例较为集中的2011年,IRR甚至高达124.4%;329起退出项目平均得到4.85倍投资增长倍数与86.52%的IRR。

究其保持较高回报的原因,还在于行业的“特殊性”。医疗行业内技术型企业较多,所需研发周期、技术商业化时间与等待较好退出机会的时间都比较长。同时,技术优势往往能够带来较高的竞争壁垒,进而提供良好的利润水平。在人口老龄化、新医改政策出台的背景下,随着国家加大政策扶持引导力度,现金、技术、人才、设备的持续引进,都将进一步促进生物技术/医疗健康行业持续快速增长,从而拉升行业的投资回报率。

私募股权行业进入“黄金十年” 母基金收益更稳是“上佳之选”

从1996年到2016年,股权投资在中国经历了20年的迅猛发展过程。截止2016年上半年,中国股权投资市场活跃的VC/PE机构超过10000家,管理资本量约6万亿人民币,募资总额约4000亿元,中国已成为全球第二大私募股权投资市场。

而从全国“大资管”的格局来看,中国资产管理市场正处于迅速扩张期。从2012年至2015年,中国资管市场管理资本总规模从27万亿增至93万亿,同比增速55%,预计2020年可达174万亿元。这其中,私募股权投资市场份额预计将从目前的5%提升至9%。

在此环境下,私募股权投资母基金面临前所未有的发展机遇。首先,VC/PE领域新机构不断涌现,众多老牌机构和知名投资人纷纷设立新基金,这不仅为私募股权投资母基金提供了丰富的投资标的,为“优中选优”提供了广阔的基础,也有利于通过分散投资有效降低股权投资风险。

其次,随着经济增速放缓、无风险利率持续下降,“资产荒”的局面导致资产配置压力攀升。壮大的大众富裕阶层和高净值人士对股权投资有越来越强烈的需求,但同时却不得不受困于视野格局、专业知识、个人能力等各方面的限制。私募股权投资母基金作为有效的资产配置工具,拥有富有直投经验的专业投资管理团队和完整有效的风控机制,能够针对标的基金进行严格筛选、做出专业详尽的尽职调查,从而帮投资人预测市场变化、把握投资机会,把资金配置到最优秀、最合适的基金中去。这就好比给投资人配备了一个“专业登山向导”,不仅避免了在攀登“投资珠峰”时遭遇致命危险,还大大提升了成功登顶的可能。

宜信财富私募股权投资母基金管理合伙人廖俊霞表示,“从西方成功资产配置实践来看,私募股权投资母基金通过对标的基金优中选优,以及从行业、地域、阶段上进行分散投资、科学配置,能有效降低私募股权投资风险,显著提升资产组合的整体回报水平。作为一种非常有效的资产配置工具,母基金被国外机构投资者长期青睐和使用。”

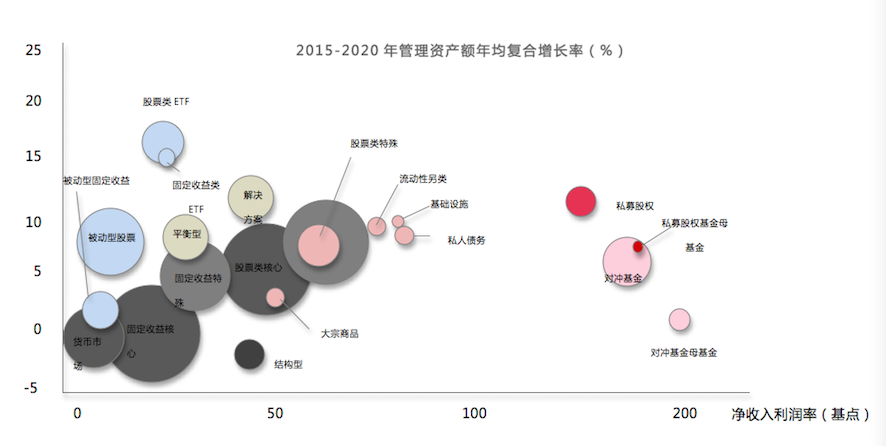

从收益回报的角度来看,在经济发展放缓和利率市场化等背景下,全球各资产类别收益,特别是固定收益类,总体呈下滑趋势,国内的股权投资市场也逐渐回归理性。然而相比其他投资类型,私募股权投资类产品在未来五年仍将保持较高复合增长率和利润率,依然是一个非常好的投资类别。

“未来十年、二十年内,固定收益类资产实现两位数的回报已经不可能了。哪里能够寻找两位数的回报呢?就是这些另类资产投资,包括创业投资、风险投资、私募股权投资等。”在宜信创始人、CEO唐宁看来,当前很多新兴行业仍然呈现高增长的特点,如金融科技、财富管理、消费升级、医疗健康、互联网+、科技与传统行业结合等等。

“我们建议合格投资者以FOF的形式超配另类资产。进行私募股权投资最好的方式就是选择母基金,通过专业财富管理机构与高成长行业的顶级企业建立联系,与高成长行业同行,是掌握未来的必由之路。”唐宁说道。

文章来源:中文互联网数据资讯中心

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn