融资、项目选择和退出是私募投资基金过程中的三大环节,三者环环相扣,任何一个环节的堵塞都会影响整个项目的成功。退出机制是运作流程中最基础也是最重要的一个环节,顺畅健全的退出机制在私募投资基金成功循环运作中起着关键性的作用。

私募股权投资的退出机制是指私募股权投资机构在其所投资的创业企业发展相对成熟后,将其持有的权益资本在市场上出售以收回投资并实现投资的收益。

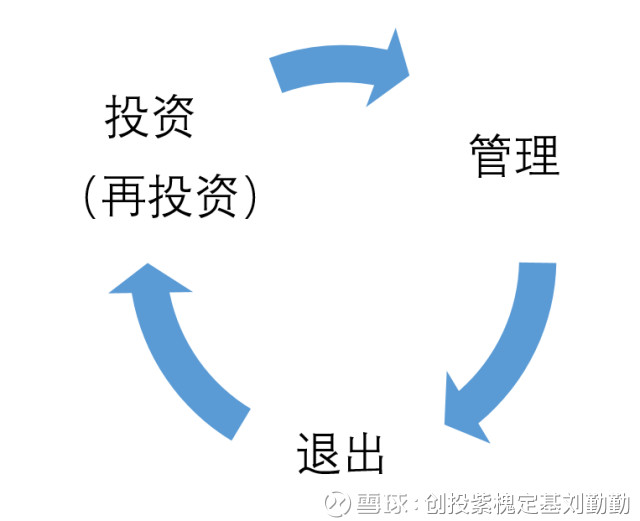

私募股权投资的特点即循环投资,也就是具有”投资-管理-退出-再投资”这种循环过程,私募股权投资的退出是私募股权投资循环的最后一个环节,也是核心环节,其实现了资本循环流动,体现了私募股权资本的活力。

所以,只有建立畅通的退出机制才能为创业资本提供持续的流通性和发展性。

私募股权投资的退出机制关系到主体双方。对私募股权投资机构而言,退出机制与其投资的收回及投资收益的实现密切相关,投资收益的多少、投资回报率的高低都取决于能否顺利退出以及以何种方式退出。

对创业企业而言,退出机制意味着与私募股权投资家合作关系以及利益共同性和利益差别性关系的终结。

一、私募股权投资的退出方式

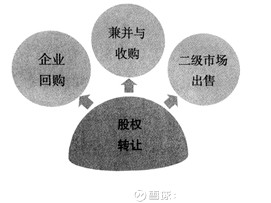

由于企业内部成长过程和结果的多样性以及所依赖的外部环境与条件的差异性,私募股权投资的退出方式呈现多样化的特点,主要有首次公开发行上市、股权回购、兼并与收购、管理层收购、二级出售、破产清算等几种模式。

上述几种方式有些差别不大,有很多相似之处,所以一般将私募股权投资的退出方式归纳为三种IPO、股权转让(包括企业回购、兼并与收购和二级出售)以及破产清算。

1、IPO

IPO就是首次公开募股发行,一般是在投资企业经营达到理想状态时进行的。其可以使私募股权投资家通过企业上市将其拥有的不可流通的股份转变为公共股份在市场上套现以实现投资收益。

IPO被认为是最常见且是最理想的退出方式之一。在美国,大约30%的风险资本通过这种方式退出。

到目前为止,私募股权基金通过IPO上市的途径主要有五种。

现阶段IPO退出的难度越来越大且获利空间逐渐收窄,但这种退出方式仍具有很大的优势,不仅可以获得在证券市场上持续融资的机会,还可以保持企业的独立性,对于投资人来说,则可以获得较高的投资回报。

2、股权转让

股权转让是针对希望快速从企业中退出,以实现资本增值的风险资本家而设计的一种制度。据统计,在美国超过三分之一的风险资本最终选择了这种退出方式。股权转让的方式包括以下几种。

(1)企业回购

企业回购是指投资期满,企业从私募股权投资手中赎回其所持有股权这是一种保守的退出方式,通常是创业企业的管理层为了保持公司的独立性而选择的备用方式。而且值得注意的是,回购股份给私募股权投资机构带来的收益并不差。

(2)兼并与收购

兼并与收购是指企业间的兼并与收购、私募股权基金投资创业企业不是为了经营,而是希望可以快速实现权益增值然后彻底退出。就这一目的而言,兼并与收购是十分适合私募股权基金的一种退出方式,其益处有如下几点。

1. 并购方通常都会以较高的价格购买创业企业,使私募股权基金能够快速收回现金,从而迅速退出实现投资回报。

2.在创业企业的任何发展阶段都可以实现。公开上市的资源毕竟有限,并不是所有的创业企业都可以顺利上市。而且通过兼并与收购的方式,私募股权基金并不需要过分受法律法规的限制,只要双方协商一致就可以自由地完全地退出

3.机制灵活,全过程可以控制。私募股权基金可以自由选择有意向的交易对象、出售时间、份额比例,过程上完全按照自己的意愿行事。

(3)二级市场出售

二级市场出售是指被投资企业发展到一定阶段后,如果私募股权投资存续期届满,或出于某种原因须使收益变现,私募股权投资基金将所持股份转让给另一家私募股权投资基金,将风险资本退出。

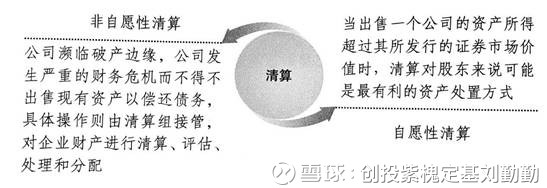

3、企业清算

企业清算是私募股权投资基金在投资企业无法继续经营时通过清算公司的方式退出投资,这是投资退出的最坏结果,往往只能收回部分投资。

清算包括自愿性清算与非自愿性清算两种形式。

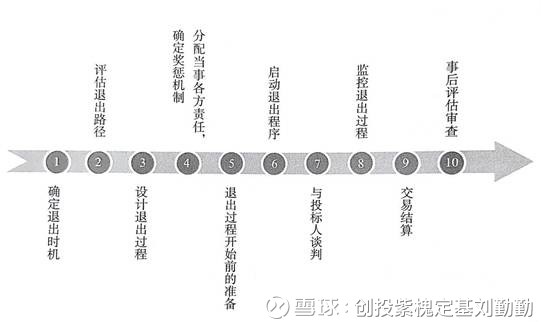

二、退出流程

私募股权投资机构的退出流程一般按下列顺序展开。

三、退出时机的确定

私募投资基金退出运作的起点是退出时机的确定。确定退出时机时,私募投资基金不仅要考虑当时被投资企业的资金运行状况和收益水平,还要分析当时的整体宏观经济环境是否适合退出。

从最佳状态来看,退出的时机应该是市场高估企业的时候。市场是不是会高估一个企业,基于市场上投资者的预期,聪明的私募投资基金非常善于提高投资者对企业的预期,但这也需要市场基本面的配合。

通常整体经济要向好,市场认为某种行业是朝阳行业的时候,这个行业的企业就容易卖一个好价钱。

但只要私募投资基金可以通过改善企业的业绩使企业大幅度增值,就不必对市场时机的选择投入太大的精力,只要对时机的把握不出太大的司题,就总是会赚钱的。

在确定退出时机之后,私募股权投资基会就要对各种可供选择的退出路径进行详尽的评估。

在对退出时机所处的整体宏观环境进行考虑的基础上,深入比较各种退出路径的利弊。这时,基金管理人也可以聘请专业机构和投资银行等协助其进行分析。

四、退出过程的设计

确定备选的退出路径后,私募股权投资基金就开始设计整个退出过程。

基金经理通常会聘请各方面的专业人员来负责不同方面的运作,比如聘请与退出相关的法律、税收政策和商业事务方面的机构,同时由一家或多家机构进行实时监控,以此来保证退出过程的每一环节都良性运作。

私募投资基金必须结合所选择退出路径的特点,确定一份具体的退出进程计划书。一份具有可行性的、完备的、事先草拟的退出进程计划书对于整个退出过程的成败发挥着至关重要的作用。

根据退出进程计划书,私募投资基金要分配给退出过程涉及的各方当事人相应的责任和义务。退出过程一般会牵涉大量的人力,将任务和责任有效地分配可以确保退出过程的顺畅。

另外,基金经理人和高层人员在私募投资基金成功退出后所能获得的收益一般在投资开始运作之前就已经在合同中确定,所以这时需要确定的是其他参与退出过程并起着重要作用的工作人员的奖惩机制。

五、退出过程的监控

在私募投资基金完成一系列相应的准备工作之后,退出过程就可以开始了。

首先要将事先准备好的相关信息文件提供给潜在投标方,这一过程中最关键的一点是,其要求潜在投标方在获取任何信息之前都要签署具有法律效力的保密协议。

在退出过程正式开始之后,私募投资基金必须提供给潜在投标方所额外要求的信息,而且要确保他们可以与公司的管理团队进行有选择性的接触。

每一种退出进程的风格都大相径庭。在收到投标人的投标书之后,私募投资基金的基金经理和公司顾问要及时评估不同的报价,这个步骤可能会持续几个星期的时间。

在此过程中投标人可能还会受到质询,并重新根据变化后的情况报价。

六、交易结算和事后评估审查

在经过几个回合对于所谓“买卖协议”,具体的谈判、双方达成一致之后,一项退出交易基本上就完成了,其结果就是股权的转移。

另外,为了给未来的退出交易积累一些有益的经验,对整个退出过程进行事后的评估审查也是非常关键的。

特别是,整个交易过程涉及的各方任务协调和整体退出策略值得特别关注。

文章来源:雪球网

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn