由于另类投资涵盖了具有不同经济原理的广泛投资机会,我们需要使用广泛的方法来制定预期回报。

瑞银资管近日发表研报称,过去30年,随着投资者寻求多样化的收益和回报来源,机构投资组合中的另类资产稳步增长,且被逐渐接受。总的来说,另类投资的历史表现一直与投资者的预期一致,回报率和风险状况有助于投资者建立更好的投资组合。

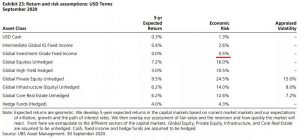

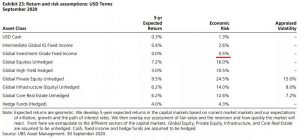

“由于另类投资涵盖了具有不同经济原理的广泛投资机会,我们需要使用广泛的方法来制定预期回报。”瑞银研报称。“展望未来,该机构预计回报将更低,部分原因是公开市场当前状况–低利率和股票估值可能过高、以及大量资金流入这些板块。”

具体来说,该机构探讨了房地产、基础设施、对冲基金和大宗商品这些资产类别。

• 房地产。为了建立房地产模型,瑞银从预期的无杠杆房地产回报开始,然后根据杠杆进行调整。目前估计无杠杆房地产的净回报率为5.5%。若调整费用、阿尔法和杠杆,得到的回报开始接近长期股票回报:即在6.2%区间内。该机构设定私募股权假设的方法使用多因子资本-资产定价模型类方法,并将较高的贝塔值分配给相关公开发行股票和额外的特殊风险。倘若将夹层融资和特殊情况包括在内,则估计私募股权投资组合的经济风险约为24%,而全球股票投资组合的波动率为15-16%。其分析发现,私人债务基金似乎跟踪高收益债券市场。因此对与高收益债券市场相关的私人债务进行建模,其利差约为80个基点。

• 基础设施。与房地产一样,瑞银将基础设施视为股票和固定收益回报的混合体。在过去的一年里,基础设施基金的内部回报率中值一直低于私人股本平均3.9%的水平。因此,一种简单的方法就是用适当的金额对私人股本的回报进行贴现,并为承担此类风险设定适合的经济风险,从而得到大约6.2%的净回报——类似于房地产,但风险状况不同。我们依靠历史关系和基本启发式的组合来为对冲基金建模。

• 对冲基金。瑞银认为,对冲基金的前景令人鼓舞。由于全球的低利率和低信用利差,借贷成本极低。这充分利用了为各种对冲基金——多空基金、市场中性基金和宏观基金——设置的阿尔法机会,以前无利可图的交易现在看起来颇具吸引力。此外,更陡峭的回报率曲线提供了各种固定回报的机会,如套利交易和滚动回报。这种低借贷成本的环境应该会持续几年,因为各国央行已经为任何短期利率的上调设定了高门槛。对冲基金的另一个推动力可能是回报变得更分散,这将有利于股票多/空和相对策略。另一个有利因素是市场波动和政权更迭。这将允许以交易为导向的宏观基金经理利用不相关的交易机会。它是指市场和市场内部的同步波动,对冲基金经理不允许采用他们的赢家与输家的投资方法。最后,在经历了数年的横向波动和对冲基金数量的减少之后,该行业开始重新获得动力。随着投资者从高股票回报和低政府债券回报中进行再平衡,人们看到了正现金流。提供稳定收入或资产净值稳步增长的另类投资将非常有吸引力。

• 大宗商品。这是一种难以建模的资产类别,没有可以参考的需求或供给模型入手。唯一的金融理论是由于这些是期货合约,价格将计入完全有担保的头寸的机会成本,因此期望现金回报加上极特殊的因素。投资者最终感兴趣的是手续费净回报,需要评估手续费和另类投资的预期Alpha值。由于实施另类投资组合所需的研究成本和专业知识,与公开市场资产类别相比,另类投资组合的管理费非常高。2和20模式仍然是私人股本行业的标准。投资者已经取消了合同中对普通合伙人友好的一些条款,因此隐性成本不像以前那么大,但2和20模式仍然是普遍的投资形式。

• 基础设施。与房地产一样,瑞银将基础设施视为股票和固定收益回报的混合体。在过去的一年里,基础设施基金的内部回报率中值一直低于私人股本平均3.9%的水平。因此,一种简单的方法就是用适当的金额对私人股本的回报进行贴现,并为承担此类风险设定适合的经济风险,从而得到大约6.2%的净回报——类似于房地产,但风险状况不同。我们依靠历史关系和基本启发式的组合来为对冲基金建模。

• 对冲基金。瑞银认为,对冲基金的前景令人鼓舞。由于全球的低利率和低信用利差,借贷成本极低。这充分利用了为各种对冲基金——多空基金、市场中性基金和宏观基金——设置的阿尔法机会,以前无利可图的交易现在看起来颇具吸引力。此外,更陡峭的回报率曲线提供了各种固定回报的机会,如套利交易和滚动回报。这种低借贷成本的环境应该会持续几年,因为各国央行已经为任何短期利率的上调设定了高门槛。对冲基金的另一个推动力可能是回报变得更分散,这将有利于股票多/空和相对策略。另一个有利因素是市场波动和政权更迭。这将允许以交易为导向的宏观基金经理利用不相关的交易机会。它是指市场和市场内部的同步波动,对冲基金经理不允许采用他们的赢家与输家的投资方法。最后,在经历了数年的横向波动和对冲基金数量的减少之后,该行业开始重新获得动力。随着投资者从高股票回报和低政府债券回报中进行再平衡,人们看到了正现金流。提供稳定收入或资产净值稳步增长的另类投资将非常有吸引力。

• 大宗商品。这是一种难以建模的资产类别,没有可以参考的需求或供给模型入手。唯一的金融理论是由于这些是期货合约,价格将计入完全有担保的头寸的机会成本,因此期望现金回报加上极特殊的因素。投资者最终感兴趣的是手续费净回报,需要评估手续费和另类投资的预期Alpha值。由于实施另类投资组合所需的研究成本和专业知识,与公开市场资产类别相比,另类投资组合的管理费非常高。2和20模式仍然是私人股本行业的标准。投资者已经取消了合同中对普通合伙人友好的一些条款,因此隐性成本不像以前那么大,但2和20模式仍然是普遍的投资形式。

总之,瑞银报告指出,另类投资市场在过去30年里不断发展,得到了投资者的广泛认可。曾经晦涩而神秘的东西,现在成了许多机构投资者的标准。另类投资的基本原理是,它们能够改善投资者的风险/回报关系——当然是在评估的基础上,但也是基于经济的。

展望未来,该机构认为,回报率将低于历史平均水平——但公开市场、尤其是固定回报市场,通常也是如此。值得注意的是,对许多投资者来说,一个重要的问题在于执行。另类投资需要比公开市场更高层次的监督和管理。由于许多投资的封闭性和/或私密性,寻找和尽职调查的成本很高。

来源:人民币交易与研究

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn