一、核心观点

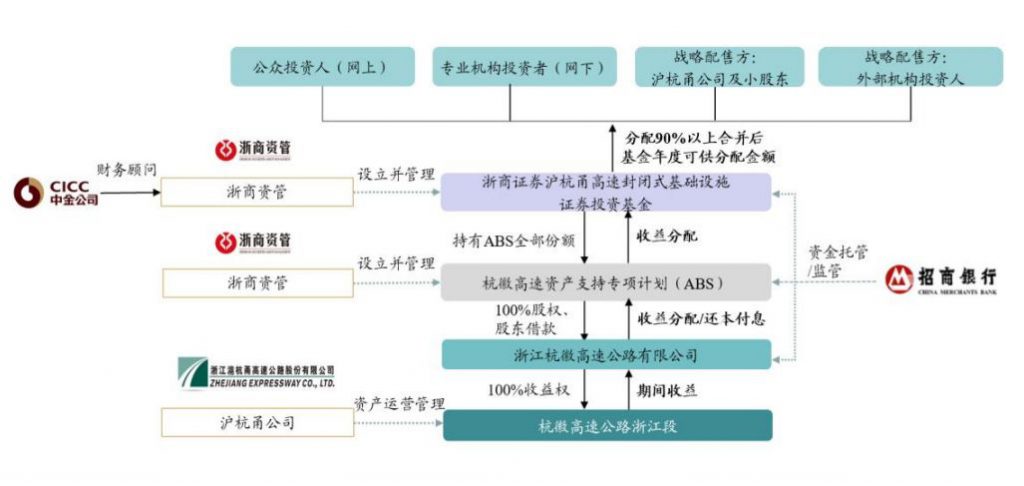

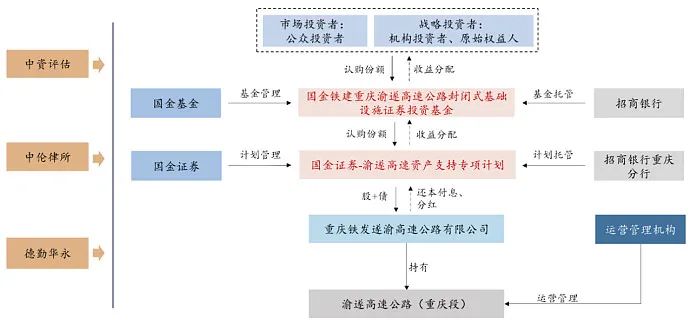

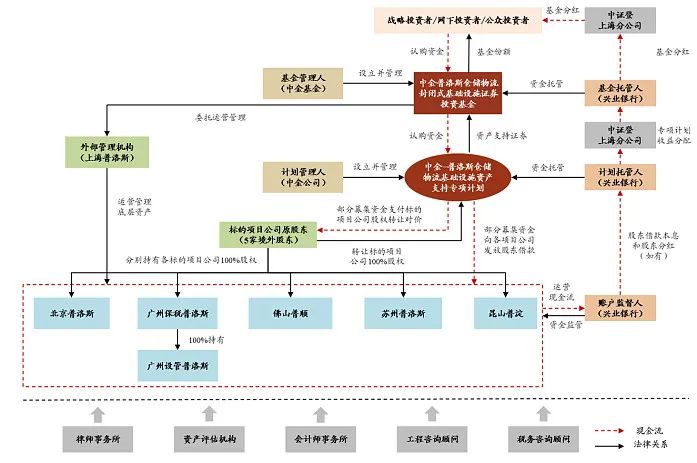

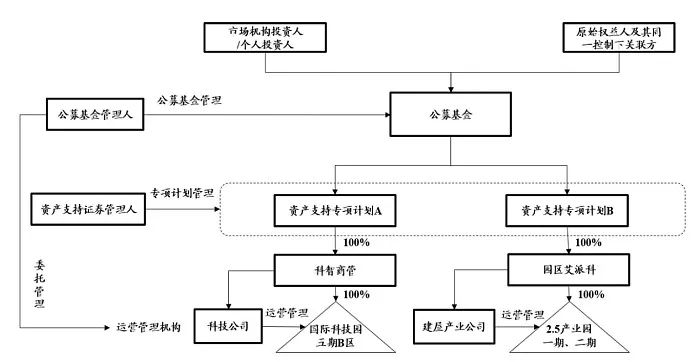

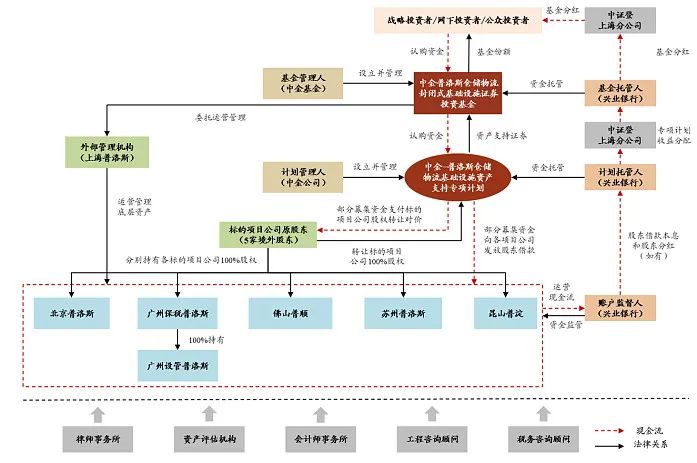

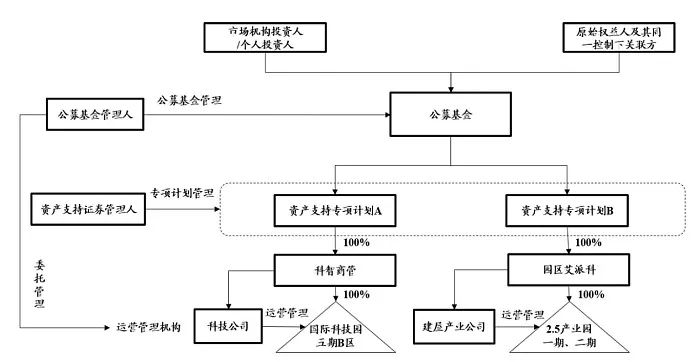

公募REITs:本质上是基民通过公募基金持有基础设施资产。基础设施支持证券、SPV等复杂的交易架构是为了公募基金绕开直接持有实业资产的限制。对于投资者而言,底层资产的研究是重点。

公募REITs的特征:80%以上基金资产投资于基础设施资产支持证券,并持有其全部份额;基金通过基础设施资产支持证券持有基础设施项目公司全部股权。采用封闭式运作,封闭期限较长,且封闭期内不办理申购与赎回业务;上市后可通过二级市场交易。收益分配比例不低于合并后基金年度可供分配金额的90/95%,具有强制分配的特征。

公募REITs的目的:基础设施证券化分散给大众持有,降低企业杠杆实现融资功能。

受益者:主要原始权益人,三大收益:资产重估增值的收益,受托管理项目的费用,转型轻资产高周转模式,利好高速、物流地产等公用事业行业。此外,公募基金、托管行、投行、交易所等均有所受益。基民则获得了资产配置的新品种,可以低门槛的参与基础设施的投资。

劣势:相对于二级市场破净价格的公用事业股票,公募REITs的资产大多经过重估,评估价值相较于净资产有较高溢价率,性价比较低,但也有强制分配的好处。公募REITs失去了股票的成长性,管理层新的项目纳入,需要扩募引入新的基民出资,失去了再投资复利的属性。部分特许经营类型的公募REITs,随着分配净值递减将趋向于零的属性。

细分类型:相较于高速、水务、生物质净值逐步递减归零;物流地产、产业园区的资产可在到期清算分配,虽经过公允价值重估,但仍有可能受益于高通胀下的物业增值。

风险收益:一般市场情况下,长期风险收益特征高于货币市场基金和债券型基金,低于股票型基金、混合型基金。净值递减归零类型的项目预测的收益率约6%,物业持有类的当期收益率约4.5%,相较于固收,存在经营的不确定性,但风险补偿并不高。

打新机会:存在制度性套利的可能性,毕竟公募REITs要实现长期的融资功能,必须要认购环节有利可图,后续发行才有保障。但整体上公募REITs的收益不高,想象空间有限,最终能否有打新的套利机会,仍需关注后续进展。涨跌幅比例:上市首日涨跌幅限制比例为30%,非上市首日涨跌幅限制比例为10%;

结论:投资的角度参与的意义不大(仅为个人观点,每个人风险偏好和机会成本不同)。不开放申购赎回,没有折溢价的套利机会。打新的机会后续观察,顺丰房托上市首日下跌。

二、高速类

高速公路主要的资产是特许经营权,一般是25-30年。高速投资金额巨大,企业杠杆率高,主要成本是折旧摊销,现金流高于净利润,是天然适合公募REITs的资产。随着每年的分配,该类基金净值逐步减少,在所投资的基础资产收费权年限到期后,本基金的净值将趋向于零。相当于一个不固定利率的“整存零取”的资产。

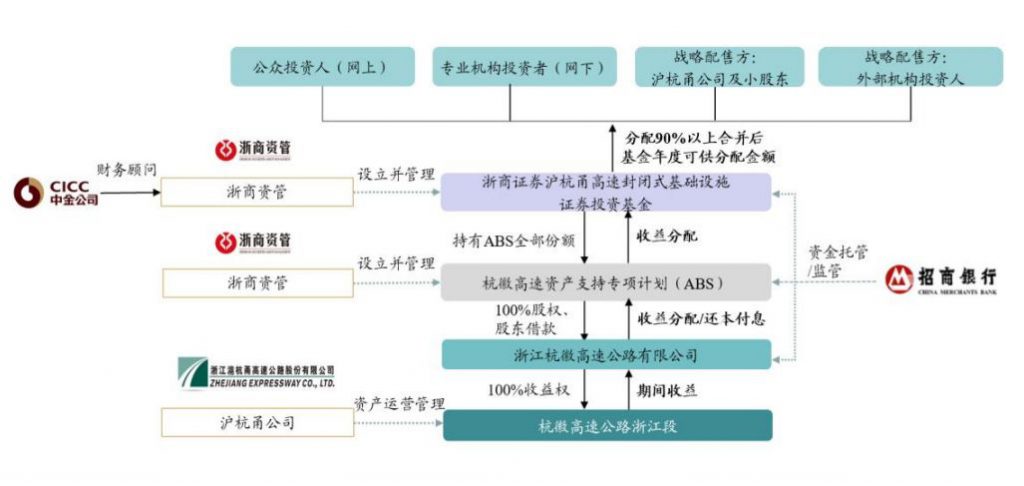

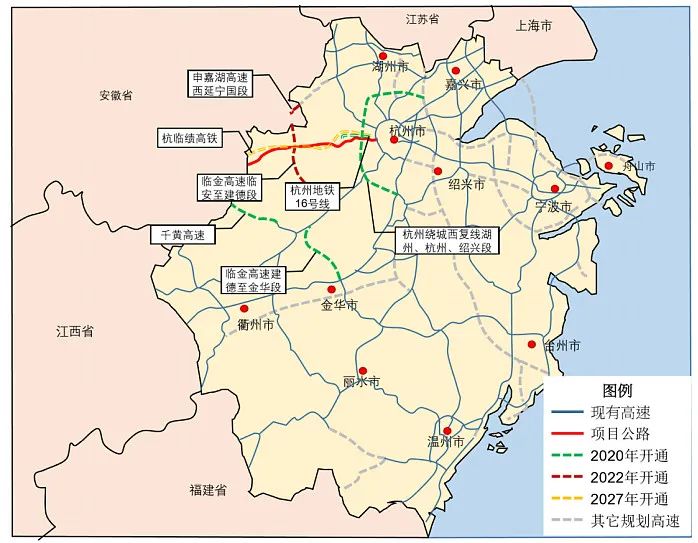

(一)沪杭甬高速

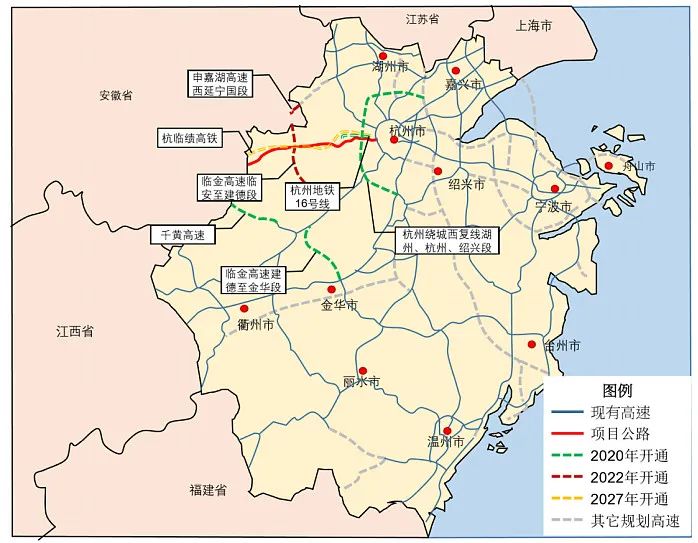

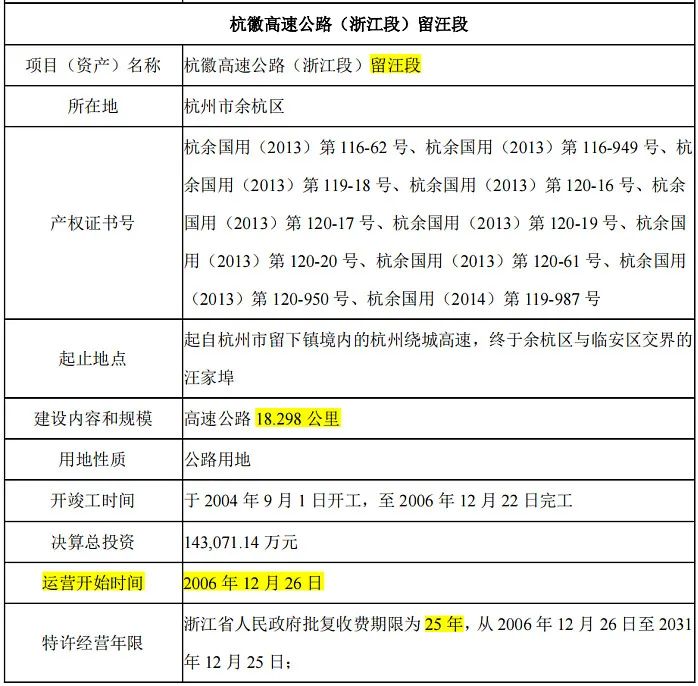

浙江省境内自留下至昱岭关(皖浙省界)的杭徽高速公路(浙江段)主线路长度为 122.245 公里,收费年限截止日期在2029年末和2031年末。

账面原值50.01亿元,账面净值27.03亿元。本次采用收益法对评估对象的市场价值进行了评估。评估价值为45.63亿元。

杭徽公司2018年、2019年和2020年的营业收入分别为53,609.17万元、58,642.12万元和45,673.67万元,净利润分别为14,699.66万元、9,217.51万元和471.52万元,经营性净现金流分别为36,467.23万元、40,631.01万元和29,663.75万元。二级市场多以净利润给高速资产估值,市盈率也较评估价值更低。

杭徽高速公路及构筑物资产组(含收费权益)从2021至2031年,预测总通行费收入为人民币99.65亿元。内部收益率预测 :基于以上重要假设参数,以 41.35 亿为募集底数,经测算首年及次年现金分派率分别为12%和11%,全周期IRR不低于 6%。

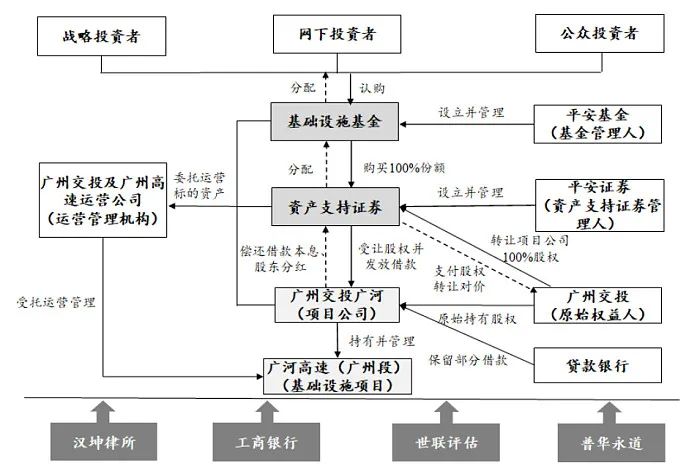

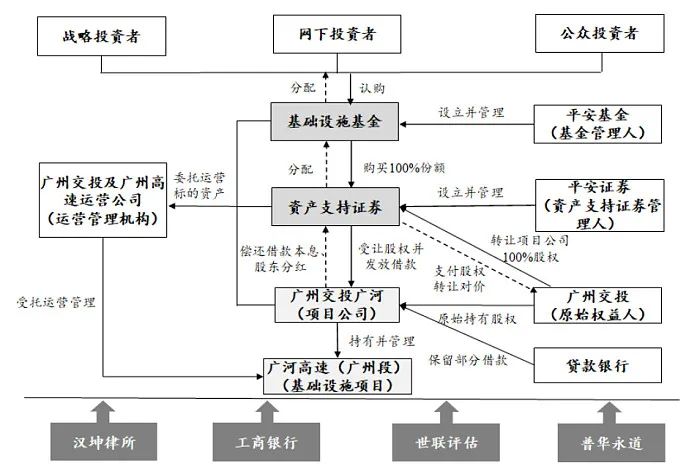

(二)广河高速

广河高速(广州段)全长70.754公里,投资批准概算69.81亿元,于2011年12月30日开通,由项目公司100%持有。收费期自2011年12月17日起开始计算,收费期限25年至2036年12月16日止,剩余期限15.96年。

广河高速(广州段)特许经营权所在资产组在评估基准日的账面价值为54.33亿元,评估价值为96.74亿元,增值额为42.41亿元,增值率为78.05%。

营收7亿左右,净利润1.5亿左右,估值96.74亿元。

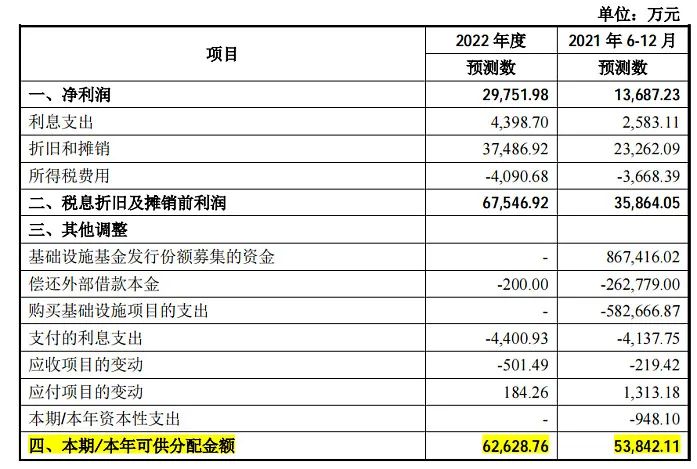

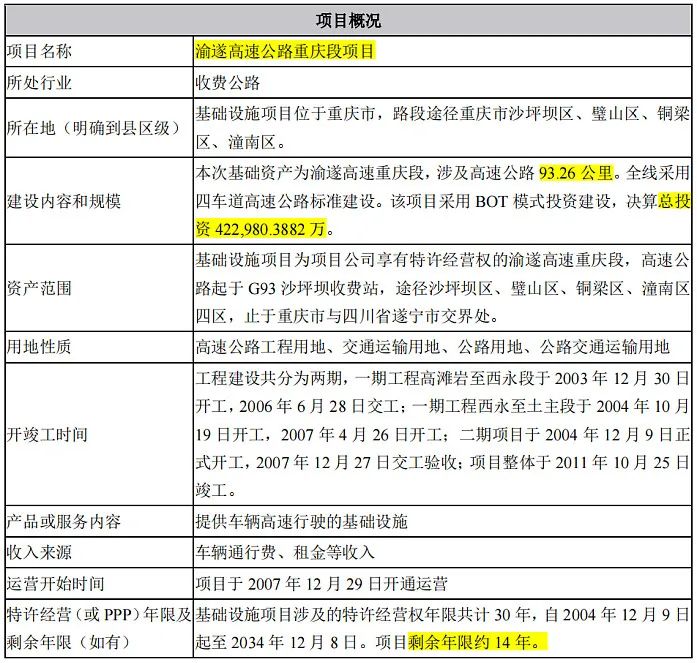

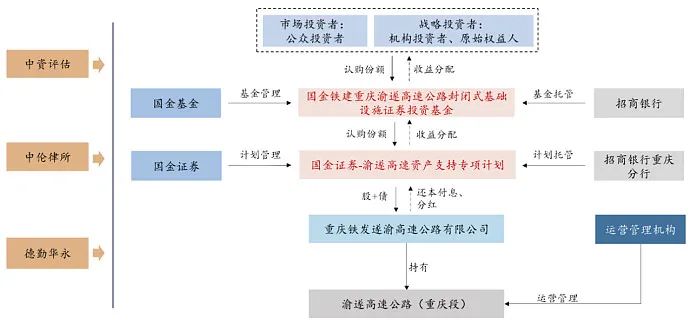

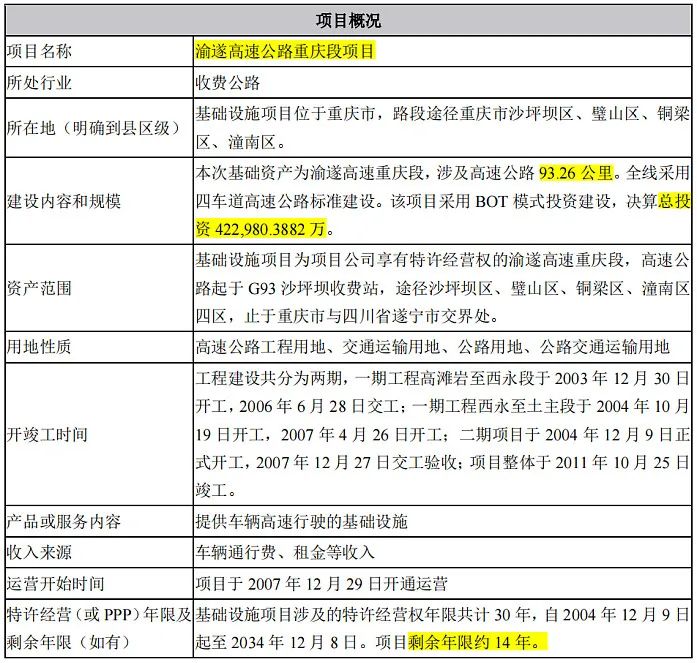

(三)渝遂高速

高速公路93.26公里,总投资42.29亿元,剩余收费年限14年,账面净资产17.18亿元,评估价值45.73亿元,增值率166.18%。

2017-2020年,项目公司实现营业收入分别为8.86亿元、6.08亿元、7.03亿元和 5.78亿元,实现净利润分别为1.31亿元、1.29亿元、2.59亿元和2.71亿元。

第一二年预计分派率为8.2%,8.4%,基础设施基金自2021年1月1日至2034年12月8日的内部收益率预测值为6.26%。

三、物流地产类

(一)普洛斯仓储物流

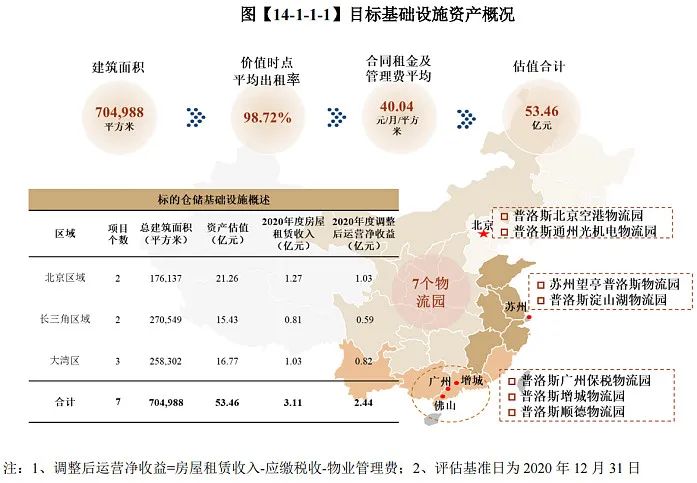

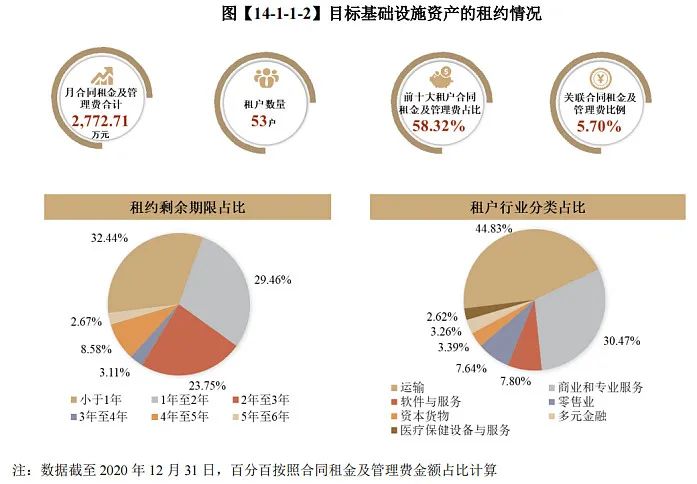

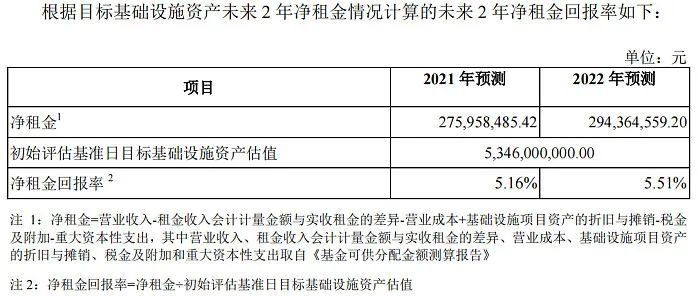

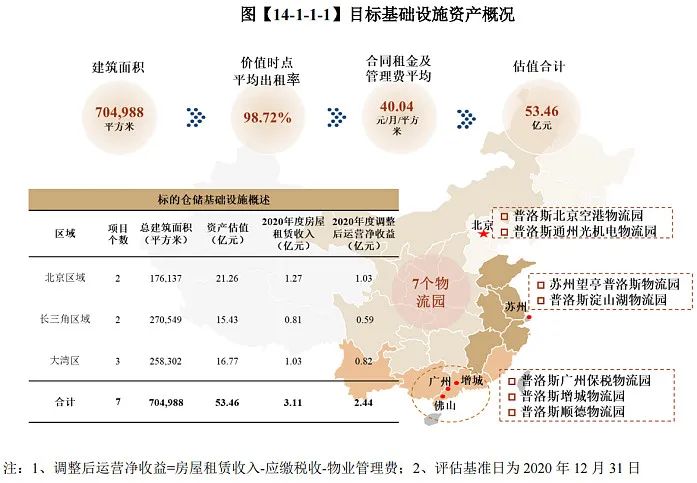

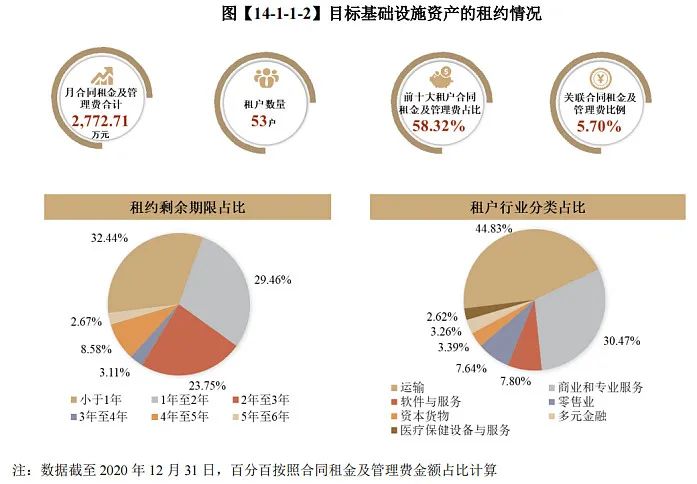

本基金存续期为50年。目标基础设施资产由7个仓储物流园组成,分布于京津冀长三角大湾区三大城市群,建筑面积合计约704,988平方米。截至2020年12月31日,目标基础设施资产合计平均出租率约98.72%,合同租金及管理费平均约40.04元/月/平方米,估值合计约53.46亿元,平均估值单价7,583 元/平方米。

6个项目公司2018至2020年度合并口径营业收入分别为3.08亿元、3.32亿元和3.29亿元;其中房产租赁收入为主要收入,报告期内房产租赁收入分别为 2.86亿元、3.12亿元和3.11亿元,占营业收入合计的92.73%、94.10%和 94.48%。

6个项目公司2018至2020年度合并口径净利润分别为0.91亿元、1.11亿元和1.21亿元。6个项目公司2018至2020年度合并口径净资产收益率分别为6.29%、7.13%和8.91%,总资产收益率分别为4.84%、5.70%和6.20%。

投资性房地产科目拟由成本法计量变更为公允价值法计量,12.08亿元变更为53.46亿元,并于2021年1月1日生效。

本基金2021年、2022年预测可供分配金额分别为2.50亿元、2.52亿元,假设基金发行规模56.18亿元,并按照预测可供分配金额的100%向投资者分配,2021年、2022年预测现金流分派率分别为4.45%、4.48%。

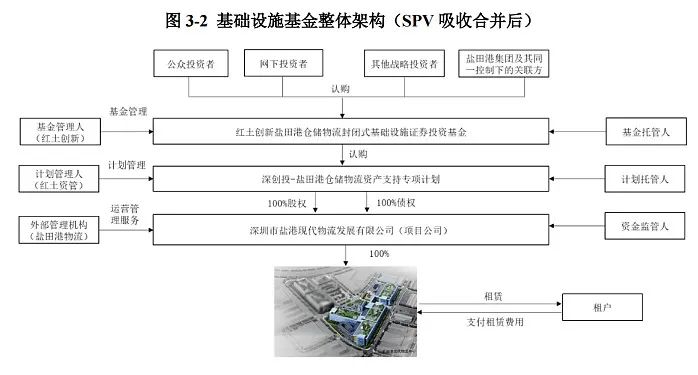

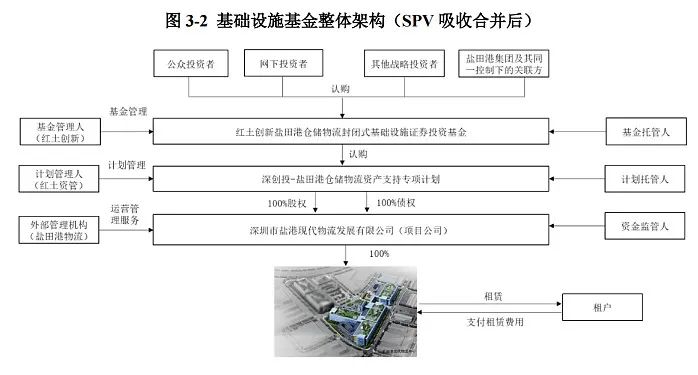

(二)盐田港仓储物流

现代物流中心项目位于深圳市盐田区盐田综合保税区北片区,邻近盐田港码头。项目包括4座仓库、1栋综合办公楼及1座气瓶站,各仓库通过连廊和行车道相互连通,均为高标准多层坡道库。评估价值17.05亿元。专项计划终止日2057年6月29日。但可根据合格的专项计划决定的要求延期或提前终止。

现代物流中心项目包括A区的、A仓入区盘道和行车道,B区的B1仓、B2仓、B3仓、综合办公楼、气瓶站、出区盘道和行车道,建筑面积共计约32.0万平方米,宗地面积约11.9万平方米,租赁面积约26.6万平方米。具体如下:

(1)A仓建设内容为4层盘道式仓库,建筑面积为78,583.84平方米。

(2)B1B2仓库建设内容为4层盘道式仓库,建筑面积为168,068.70平方米。

(3)B3仓建设内容为4层盘道式仓库,建筑面积为63,157.57平方米。

(4)综合楼办公楼建设内容为9层办公楼,建筑面积为10,511.67平方米。

(5)气瓶站建设内容为气瓶站,建筑面积为124.44平方米。

净资产9.97亿元,营业收入仅0.72亿元,净利润0.24亿元,估值17.05亿元。

四、产业园类

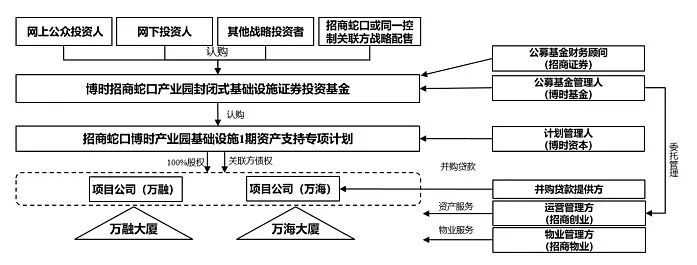

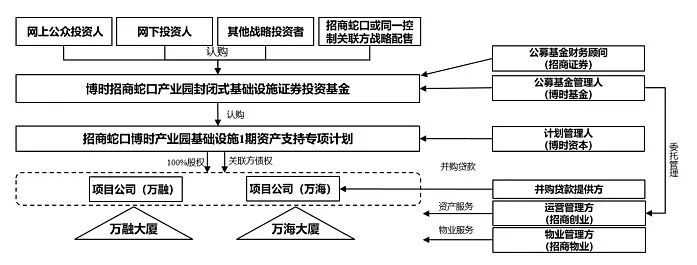

(一)招商蛇口产业园1期

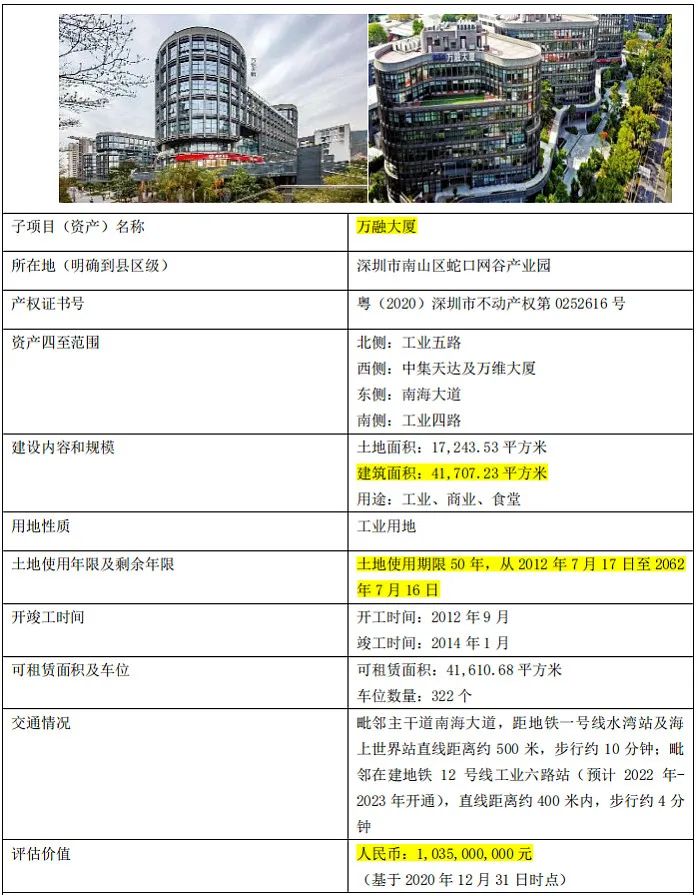

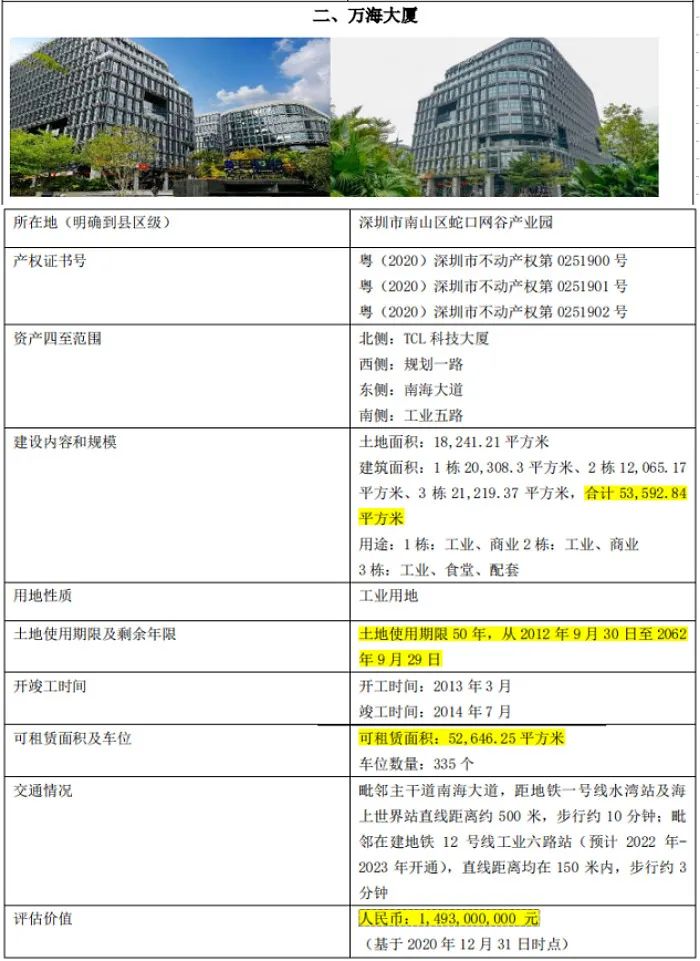

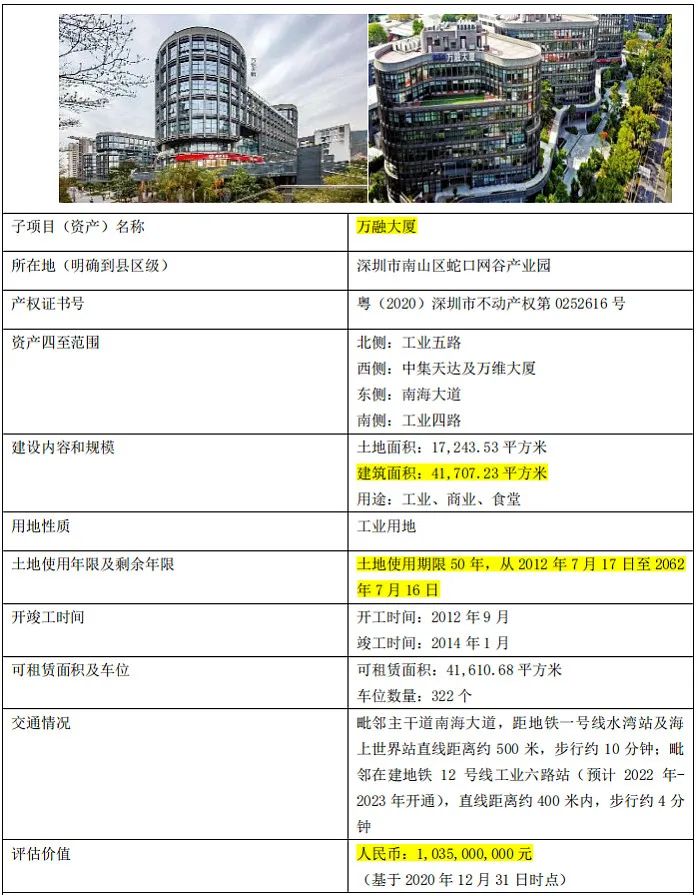

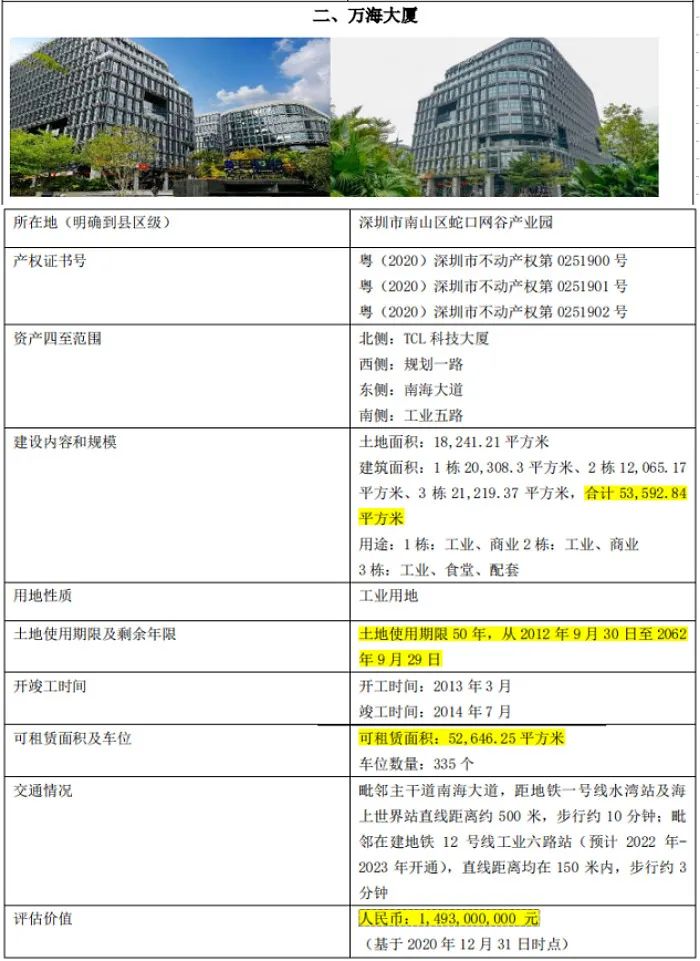

本基金存续期为50年,本项目由万融大厦和万海大厦组成:

2018至2020年末,项目公司汇总口径营业收入分别为1.333元、1.32亿元和1.15亿元;利润总额分别为8183万元、8714万元和7136万元;净利润分别为6137万元、6536万元和5352万元。评估价值为10.35+14.93=25.28亿元。

2021-2022预测投资人净现金流分派率 4.1%、4.17%,估值对应租金增长预测情况如下:

(二)苏州工业园

本基金存续期为40年,项目由国际科技园五期B区和2.5产业园一期、二期组成:

入池物业资产的建筑面积合计330,206.28平方米,其中地上部分建筑面积282,438.76平方米,地下建筑面积 47,767.52平方米,配有1441个地下车位。总可出租面积为271,223.25平方米,截至2020年末,已出租面积为243,666.23平方米。出租率为89.85%,平均租金为41元/平方米/月。国际科技园五期B区项目用地性质为科研设计用地,资产账面入账价值即决算总投资为12.35亿元,估值18.3亿元。

产业园一期、二期项目的建筑面积合计230,923.94平方米,其中地上部分建筑面积180,423.08平方米,地下建筑面积50,500.86平方米。总可出租面积约153,957.06平方米,截至2020年末已出租面积约107,696.10平方米。出租率为70%。平均签约固定租金为61.2元/平方米/月。产业园一期、二期入池项目用地性质为工业用地,资产账面入账价值即决算总投资为10.11亿元,估值为15.2亿元。

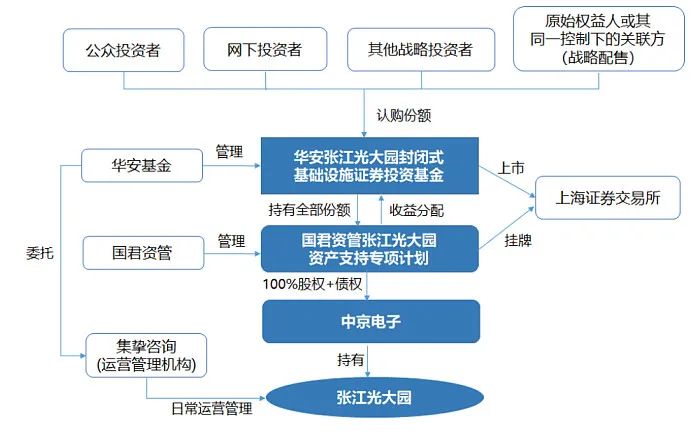

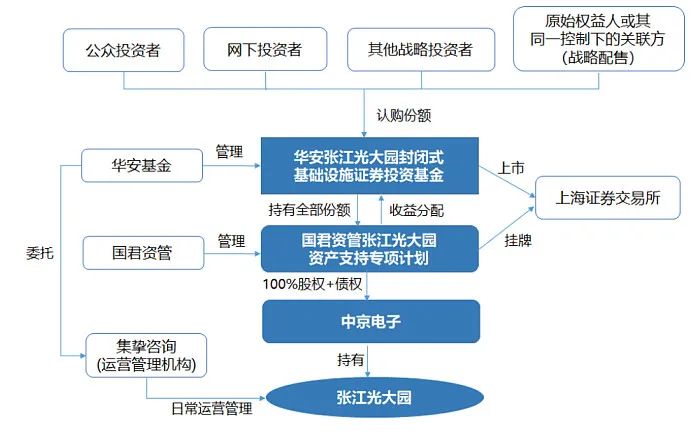

(三)张江光大园

基金20年存续期,前十大租户占比81.6%,租约剩余期限两年内的占比93.03%。基础设施项目张江光大园地处中国(上海)自由贸易试验区盛夏路500弄,位于国家级高科技产业园区张江高科技园区核心地带。园区总建筑面积50,947.31平方米。截至2020年末,张江光大园共有267个可用车位,其中地库机械车位100个,非机械车位99个,地面非机械停车位68个。

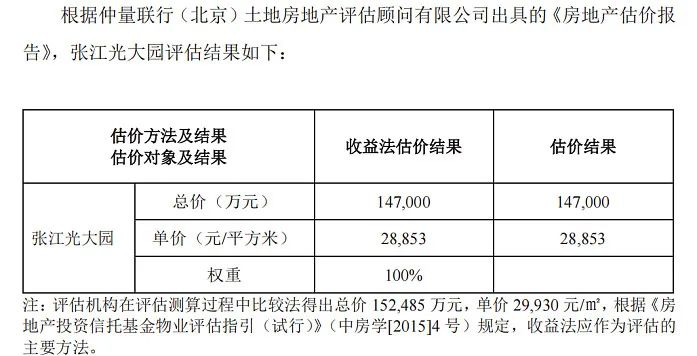

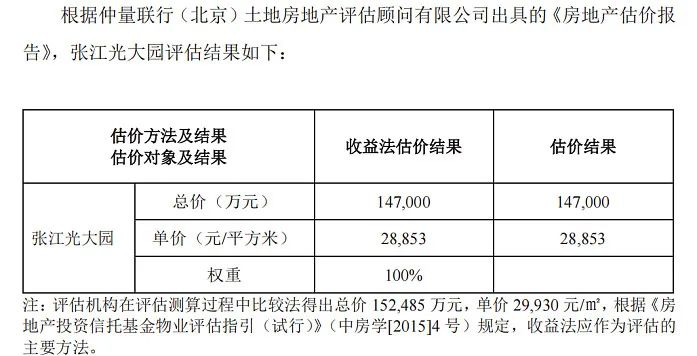

评估价值14.7亿元,单价2.8853万元/平方,近三年营业收入在8000万左右,利润波动绝对值低,波动大。预测2021-2022可供分配额为6974万元、6042万元,资本化率约4.73%。

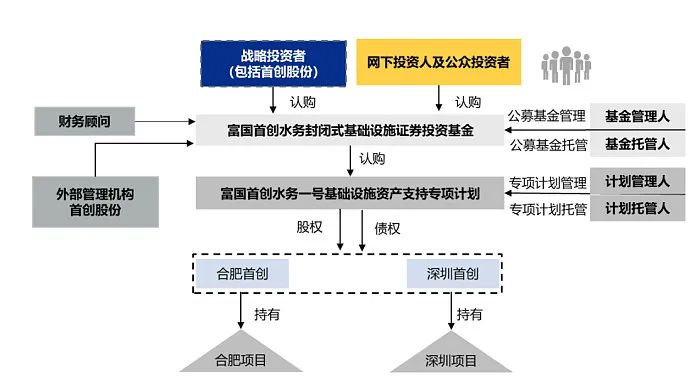

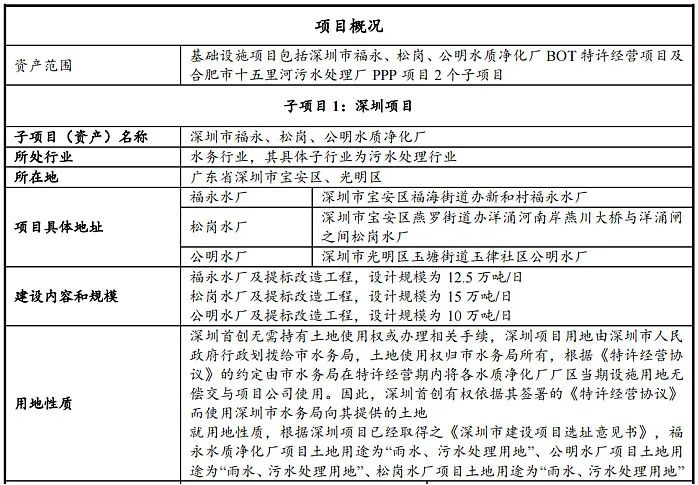

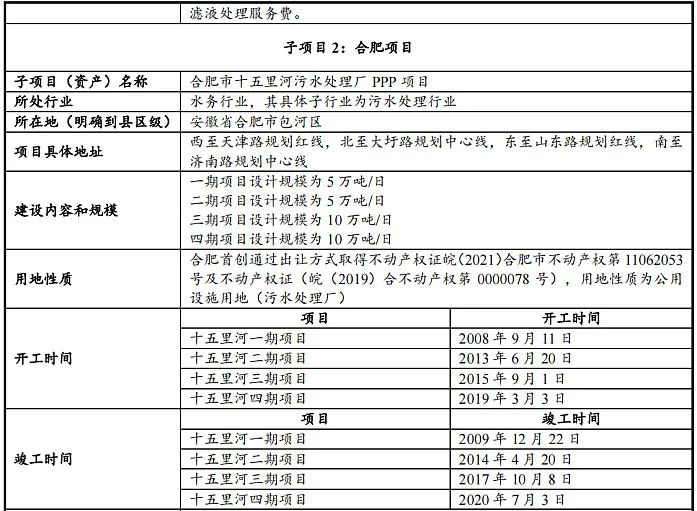

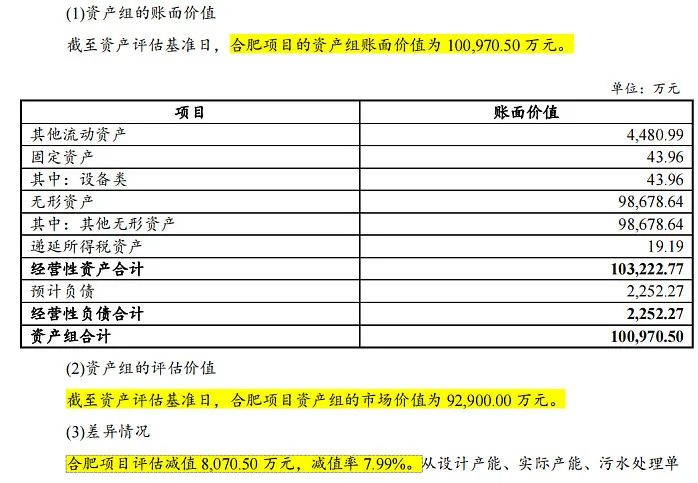

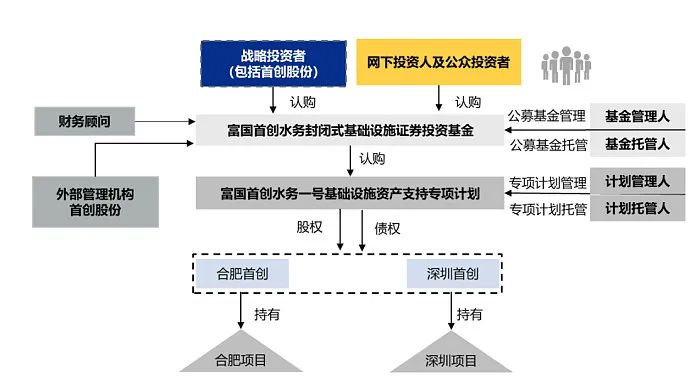

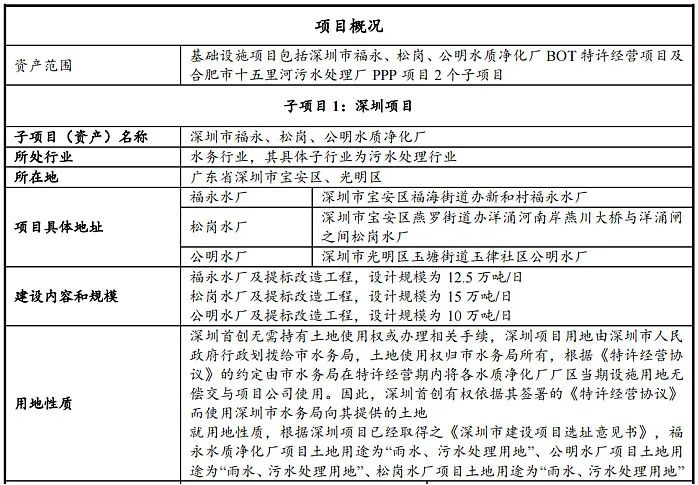

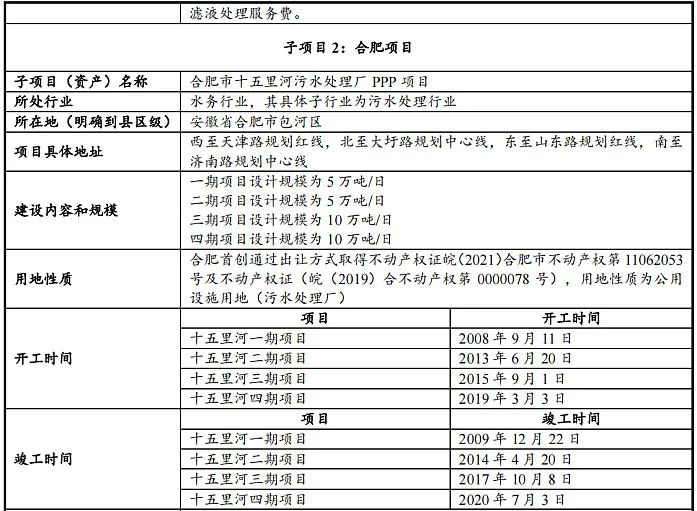

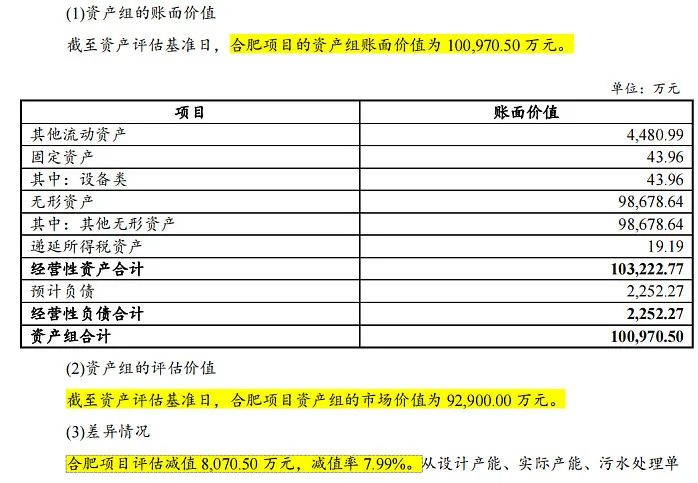

基金净值逐年降低甚至趋于零的风险。深圳首创的特许经营权分别在2031年和2033年陆续到期,合肥首创的特许经营权在2047年到期。存续期:指基金合同生效日至 2047年9月29日之间的期限。

深圳首创水务有限责任公司+合肥十五里河首创水务有限责任公司。

深圳项目为采用BOT模式(Build-Operate-Transfer,即建设-运营-移交模式)的特许经营项目合肥项目为采用TOT+BOT模式的PPP(政府和社会资本合作)项目。

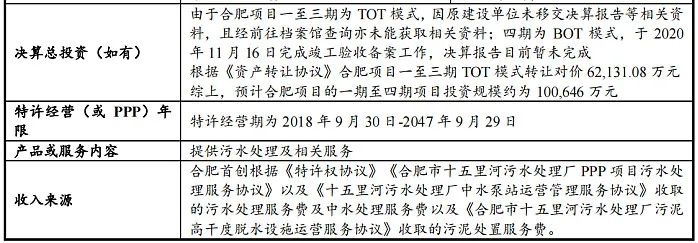

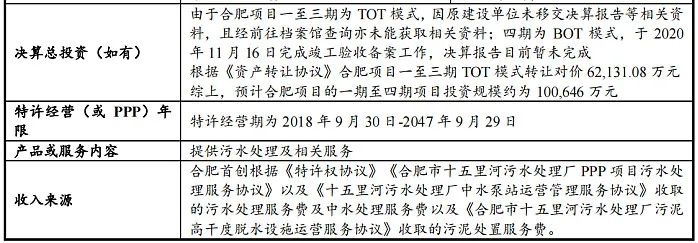

深圳项目估值8.17亿元:

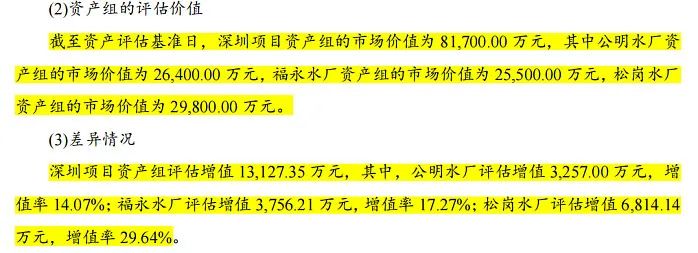

合肥项目估值10.97亿元:

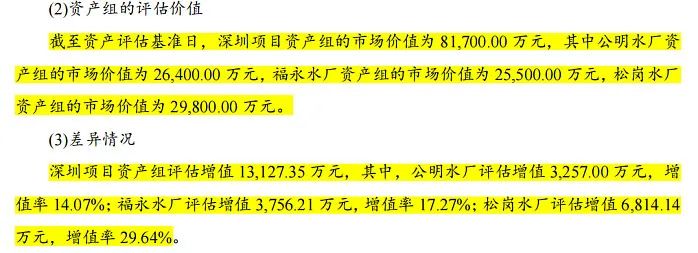

预测收益率情况:

合并所有者权益7.68亿元,营业收入2.72亿元,净利润0.398亿元,经营活动现金流净额1.79亿元,估值8.17+10.97=19.14亿元。

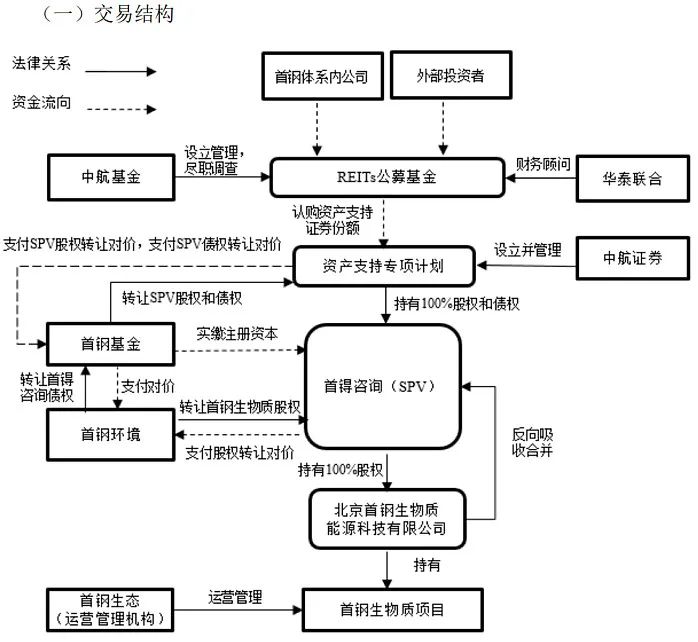

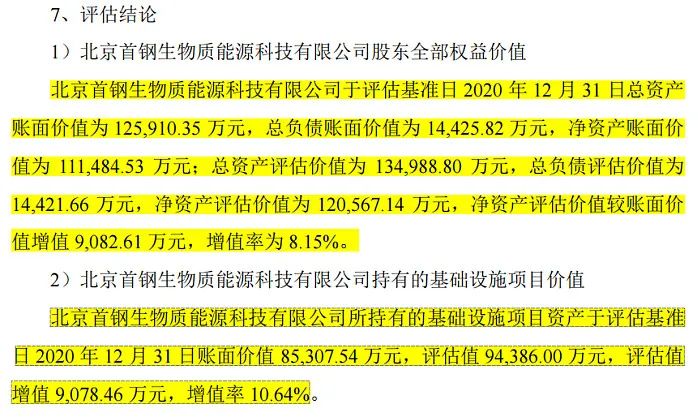

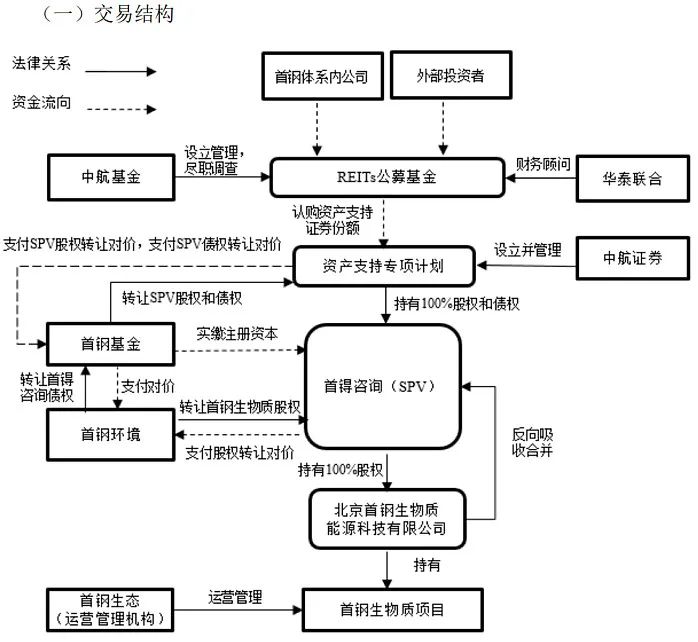

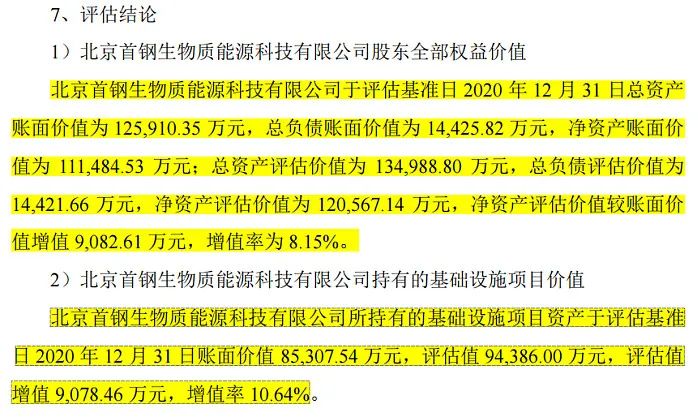

(二)首钢生物质(垃圾燃烧发电)

项目公司主营业务为垃圾焚烧发电,其处理能力为3000吨/日,年处理量超过100万吨,设计年均发电量3.2亿度,年上网电量2.4亿度。2019年实际生活垃圾处理量达 118万吨,日处理垃圾3,233吨。餐厨项目设计日处理量100吨,目前稳定在约150吨/日。

生物质能源项目:日焚烧生活垃圾3,000吨,总建筑面积69,933.43平方米,包括焚烧厂房、汽机及主控厂房、沼气发电厂房、污泥脱水间等。

餐厨项目,总建筑面积6,044.44平方米,餐厨垃圾设计处理能力100吨/天。

残渣暂存场项目,总建筑面积160.36平方米(以规划部门最终审定为准),总库容128万立方米,设计残渣填埋能力700吨/日,渗沥液处理能力35吨/日。

基础设施项目的服务期和/或收费期届满,首钢集团或其指定关联方有权优先无偿受让项目公司股权/基础设施项目,且无需召开基金份额持有人大会审议。净值趋于零的类型。

本项目2014年初开始运营,将在2029年开始面临国补退坡。如国补退坡后没有其他弥补措施,项目公司从2029 年起每年营业收入将预计下降5000多万元。

项目公司国补收入回款周期较前期拉长且无明确的回款期限,实际回款情况可能与现金流预测产生偏差,影响投资者当期预期收益。

营收4亿左右,净利润8000万左右,净资产11.15亿元,评估价值12.06亿元,增值率8.15%。预计2021年5月1日-12月31日、2022年可供分配金额分别为7392.6万元、1.0387亿元。

文章来源:REITs行业研究、雪球

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn