作为一个资产类别,境外房地产投资近年来总体收益稳定。但随着估值上升,和全球各国逐步退出量化宽松货币政策,房地产收益率从此前高位回稳甚至下行风险逐步上升。更为重要的是,近年来,海外房地产投资领域鱼龙混杂,我国自去年底以来实施了对海外房地产投资等领域的政策限制。前几日,国办发文对我国海外投资进行了规范。相关部门就细节将出台系统的政策指引,海外投资的宏观政策和监管预计将进一步加强。本报告对行业展望和国家政策走向做了初步分析。

房地产投资在国际上主权财富基金和大型机构投资者中的配比与发展

房地产投资作为另类投资的一种,具有一些优势。例如,其收益较为稳定,与股债等其他资产类别相关性较低,能够为总组合起到一定的风险分散作用。从长期看,其还具备一定对冲通膨功能。

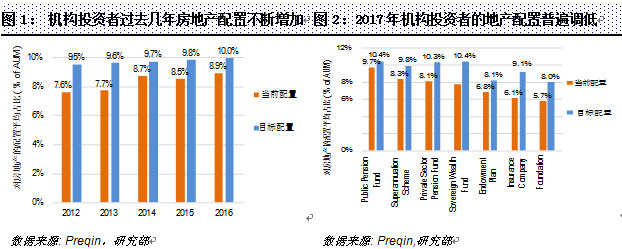

房地产的上述特点在2008年金融危机后逐步受到机构投资者的青睐。国际上著名养老金如CPPIB和Calpers等,还有如GIC等主权财富基金都对房地产给予了一定配置比例。CPPIB、Calpers和GIC等对房地产目标配置均在11%左右,当前配置12.6%、9.3%和7%。根据Preqin对众多投资者调查,过去几年机构投资者对房地产的目标配置比例平均维持在10%左右,2017年主权财富基金的目标配比约10.4%。

总体来说,房地产投资在金融危机以来为投资者带来了相对较好的回报。截至今年初,根据MSCI的统计,过去五年全球实物房地产投资的美元年化回报达到10%。从区域表现看,北美具有领先和指标意义,表现最好;亚太次之;欧洲相对落后,但仍达到年化9.1%的回报。

但过去一年来,私募房地产回报开始出现一定下行。从此前的两位数降低至7.8%。特别是经过多年上涨,近一年多来房地产的估值高企成为投资者较为担心的问题。据Preqin调查,超过68%投资者认为估值过高是最关键问题,53%表示很难找到有吸引力的机会。因此,基于估值和行业前景的担忧,一些投资者短期内开始减少对房地产的投资。

|

房地产市场开始进入成熟周期,投资收益将下行

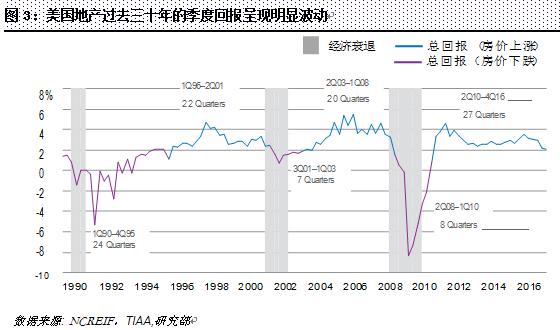

对房地产投资要把握周期变化。过去三十年,以典型的美国市场为例,房地产投资回报呈现出较强的周期或波动性。房地产危机往往与经济危机如影随形。在下行市场中,如2008年单季年化价格跌幅可能超过32%(图3)。正是由于对地产周期的误判,90年代日本在美国地产投资上失误频频,成为国际笑柄。

尽管过去六年房地产收益表现优异,近一两年投资者对地产投资回报前景的质疑开始增加。事实上,近一年多来,随着估值上升和其他因素考虑,摩根大通、高盛等卖方认为房地产已进入晚期,TIAA等部分买方机构也发出了地产是否进入下行的疑问,黑石近两年也在控制地产在管资产规模。在决策圈,美联储的一些投票成员,针对近年地产的繁荣和可能出现的泡沫,也提出了警告。

|

房地产周期受宏观经济、资本市场与房地产自身特点三种周期的共同影响。三个周期高度相关。宏观周期反应在经济增长阶段性变化对地产需求的影响。资本市场周期主要体现在货币和信贷环境变化,一方面对需求和地产开发的供给形成冲击,而且其对地产估值本身也有较大影响。房地产本身特质性因素体现在需求与宏观周期高度一致,而地产供给由于开发周期存在时滞,因此有经济学中蛛网模型的特点。

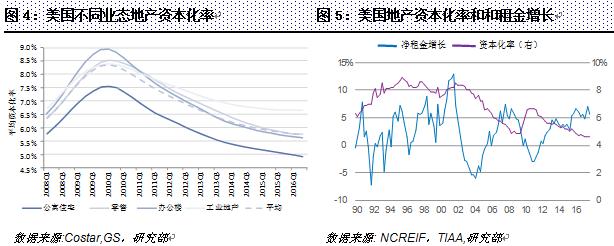

房地产投资回报可简单分解为估值变化和净租金两部分。地产资本化率为当期净租金(NOI: Net Operating Income)与地产市场价值的比率,与股票的市盈率(PE)的倒数类似,是衡量地产估值的关键指标。可通过简化,类比股票的戈登模型,地产净现值,NAV=∑_(t=0)^n▒NOI_t⁄〖(〖1+CapRate〗_t)〗^t ≈NOI⁄CapRate,所以Log(NAV)=Log(NOI)-Log(CapRate),因此,地产回报可近似由净租金增加与资本化率下降率简单加总组成。

过去近六年的地产优异表现一半来自估值扩张,一半来自租金收益的改善。在估值方面,由于利用的价格指数不同,不同机构对资本化率变化的估算存在较大差异。如高盛利用Costar数据,认为从2011到2016年底,美国总体商业地产资本化率从8.5%降至5.7%左右,而摩根斯坦利根据Real Capital Analysis的数据认为资本化率从7.8%降至6.0%,TIAA根据NCREIF数据认为从6.7% 降至4.6%左右(图4和5)。根据前述公式估计,估值因素带动过去5-6年地产回报近25-30%左右,其余回报来自租金收益的增长。总体而言,估值变化对过去一些年地产总收益贡献接近40%。

|

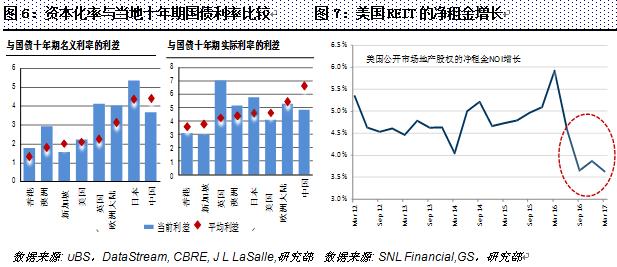

我们认为估值变化对地产回报贡献将大幅下降,未来主要取决于租金成长。一是带动过去估值下降的宽松货币政策将逐步退出。美联储在加息的同时预计不久将启动缩减资产负债表,尤其是地产抵押支持债券(MBS)将被甩卖。而欧洲、日本等发达经济体预计会跟进美国步伐,从大幅扩张资产负债表到缩减QE和量化紧缩。全球长期利率持续在低位的状态无法持续。二是资本化率提供的缓冲空间(Buffer Zone)已经大幅缩小。各主要经济体地产资本化率与当地十年国债利率的利差(Cap Rate Spread)度量了地产投资的风险溢价(Risk Premium for Investing in Real Estate)。根据瑞银集团的计算,该溢价水平已经下降至历史均值以内,而这与股票的风险溢价率(ERP: Equity Risk Premium)仍明显高于历史平均水平,形成了鲜明对比(图6)。值得指出的是,利用十年期实际利率计算的利差,除日本、澳洲和英国等少数地区外,已经普遍高于历史均值。考虑到当前长期利率处于历史低位,利率和利差提供的缓冲空间都不大。总体而言,从估值水平看,房地产无论从相对还是绝对水平看,优势已经消失。

|

而租金收益(NOI)增长也预计从此前的高位回落至趋势水平。目前地产租金增长受益于经济复苏和地产基本面好转,在典

型国家如美国,过去几年维持了约5%左右的增长。地产的租金与空置率、雇佣人数及工资增长等高度相关。随着供给的回升,美国空置率已开始见底反弹;而总体雇佣人数也由于劳动力市场趋于充分就业增速也已经放慢。因此,我们预计租金收益增长可能将回落至约4%左右的名义GDP增长,甚至降至通胀水平。今年以来,美国公开市场的地产基金的物业净租金增长已经降至3.5%左右,是一个明显的领先信号(图7)。

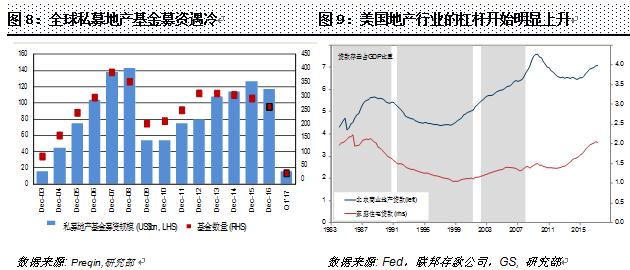

正是由于对估值和行业前景的担忧,今年以来投资者对地产投资的热情开始消退。根据Preqin的统计和调查,今年一季度地产交易规模环比大幅萎缩;地产基金的募资难度上升,募资规模也创近几年新低(图8)。

|

总体而言,我们认为典型的市场如美国,未来几年地产回报可能从此前两位数降至5%左右。而且美国商业地产杠杆大幅攀升,已经快接近金融危机前的水平,由此带来的风险和波动性预计也将明显上升(图9)。

尤为重要的是,我国对海外地产投资的监管控制将带来新的政策和市场风险

近两年,随着人民币汇率波动加剧,国内资本流出压力增大,中国海外投资出现一些非理性现象,政府相关部门逐步出台了一系列相关管制措施。自2016年底以来,国家发改委、商务部、中国人民银行、国家外管局等四部委针对海外投资多次发声,并对房地产行业在内的几类海外投资行为采取了监管举措。四部委相关和主要负责人自去年底先后指出,将把推进对外投资便利化和防范对外投资风险结合起来,支持国内有能力、有条件的企业开展真实合规的对外投资活动,但也密切关注近期在房地产、酒店、影城、娱乐业、体育俱乐部等领域出现的一些非理性对外投资的倾向,以及大额非主业投资、有限合伙企业对外投资、“母小子大”、“快设快出”等类型对外投资中存在的风险隐患。

进入今年6月份以来,万达、海航和复星等对外投资凶猛的企业相继被排查。据报道,6月中旬银监会要求各家银行排查对这些企业的授信及风险分析,触发因素可能由于这些企业近年来海外投资比较凶猛、在银行业敞口较大。据媒体透露,银监会已明确禁止各家银行对万达集团授信;发改委对万达集团所有海外收购行为不再予以审批。

对外投资的安全和风险在中央层面近期也越发受到关注。中央全面深化改革领导小组6月底审议通过《关于改进境外企业和对外投资安全工作的若干意见》,强调境外企业和对外投资安全是海外利益安全的重要组成部分,标志着海外投资安全已上升到国家安全的高度。7月召开的全国金融工作会议提出了“服务实体经济、防控金融风险与深化金融改革”三项任务,“防风险”基调非常突出。

我们认为当前海外投资的监管收紧不会是一股浪潮,预计对外投资安全将持续成为焦点。发改委和外管局等相关负责人最近重复了以前的监管基调,强调支持企业投资 “一带一路”建设以及国际产能合作项目,但继续关注房地产等领域非理性对外投资倾向。从全球金融史可以发现,一些经济体爆发危机往往与国际收支失衡、资本大幅外流高度相关。随着国内杠杆的积累和金融风险的逐步暴露,“防风险”在中长期内仍将处于突出位置,而对外投资安全是其中重要组成部分。

值得指出的是,类似中投公司的机构投资者在海外的房地产投资与当前受关注的海外投资具有本质差别。当前受关注的海外并购存在很多典型特征:一是项目存在盲目性;二是部分企业尽管国内负债很高,仍然通过高杠杆从事海外并购,风险高企;三是以海外投资之名,行资产转移之实。而少数机构投资者的海外地产投资与国际上的典型做法和规则接轨,是正常的商业行为。

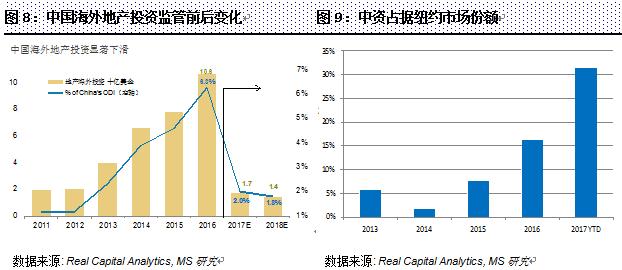

尽管如此,我们认为监管政策变化带来的风险不容忽视,尤其是可能对全球房地产市场带来的负面影响。自2010年以来,中国海外房地产投资年增长率一直保持在两位数以上,自2016年第三季度后,我国已超越美国成为全球最大的跨境房地产投资者。在一些全球中心城市如纽约、伦敦等,中资占成交的市场份额高达30%。一旦由于我国对外地产投资大幅收缩,当地市场价格预计面临下行压力(图8和9)。

|

文章来源:财新网

免责声明:转载文章仅用于学习交流,不代表本站观点。版权属原作者所有,如有疑问请来信告知: AIS.editor@intelleagle.com.cn